銀監會近日公布的《2013年銀行業金融機構資產負債情況表》顯示,截至2013年11月底,中國銀行業金融機構總資產達145.33萬億元,較上月增加約1.63萬億元,同比增加14.4%;總負債135.38萬億元,同比增長14.2%。

作為反映銀行業“健康狀況”的重要數據之一,總資產和總負債增速和結構都發生了變化。從近幾個月來看,我國銀行業總資產和總負債增速2013年9月份明顯較低,一度降至14%以下,而10至11月又反彈至14%以上。

總資產、總負債增速放緩

受內外部環境多重因素影響,銀行業總資產和總負債增速呈回落趨勢,短期內有所反彈

外匯佔款的波動是影響銀行業總資產和總負債的重要因素。2013年10月與11月,外匯佔款增長較快成為銀行業總資產和總負債增速反彈的重要原因。2013年10月全部金融機構新增外匯佔款高達4416億元,11月這一數字雖然有所減少,但仍保持在3979.47億元的高位,而9月新增外匯佔款僅為1306.79億元。受此影響,10月和11月銀行業總資產和總負債增速相對較高。

受內外部環境多重因素影響,銀行業總資產月增速從2012年的18%至19%左右到去年6月的14%附近,資產規模增速下行的趨勢已經非常明顯。

增速的下降主要受信貸政策微調和直接融資比例加大的影響。2012年前11個月,金融機構各項貸款新增90982億元,2013年為88395億元。在貸款佔據銀行資產一半的我國銀行業,貸款增速的下降會直接帶來資產增速下降。此外,社會融資結構也在發生變化,直接融資佔社會融資規模的比例在加大。2013年前三個季度新增人民幣貸款佔同期社會融資規模的52.1%,同比低5.2個百分點,債券融資、股票融資佔比上升,客觀上分流了銀行的資產規模。長期來看,由于央行繼續實施穩健的貨幣政策,社會融資結構的調整仍將繼續,銀行業資產規模增速下降的趨勢可能仍將持續。

“小銀行”地盤擴大

如果把整個銀行業資產比作大蛋糕,那麼股份制銀行、城商行等“小銀行”盤子里的那一份蛋糕正在變大

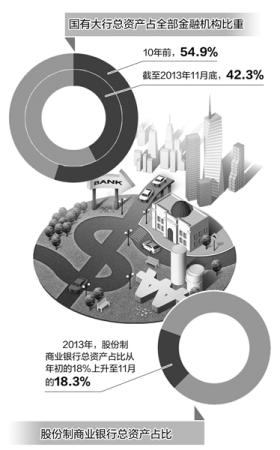

從不同類型的銀行來看,國有大型銀行總資產和總負債在整個銀行業中所佔的比例出現了下降,股份制銀行、城商行等的“地盤”明顯增大。

10年前,國有大行總資產佔全部金融機構總資產的比重在54.9%左右,到2013年11月底,國有大行總資產佔比僅為42.3%;總負債佔比10年間從54.8%下降到42.1%。與國有大行的持續下降相反,2013年,股份制商業銀行總資產佔比從年初的18%上升至11月的18.3%,總負債佔比從年初的18.1%上漲至18.5%。城商行的資產與負債也呈現出類似的趨勢。

競爭的加劇使得銀行業“地盤爭奪戰”更為激烈。隨著金融體制改革的深入,股份制商業銀行、城市商業銀行實現了改制,銀行數量明顯增多。由于這些“小銀行”規模基數較小,並且處于高速發展期,加上其靈活的經營以及人才等優勢,實行了比國有大行更高速的增長。相對于其猛烈的“攻勢”,國有大行總資產規模增速低于銀行業的平均增速,市場佔比呈下降趨勢。

從今後來看,隨著金融業改革的繼續深入,雖然銀行業的總資產規模仍將繼續增加,但其增長的模式將發生變化,過去“吃利差”的模式將難以為繼。隨著更多民間資本進入銀行業,銀行業整體競爭態勢將更加激烈,我國金融業結構將更趨多元化。此外,融資結構將向多元化發展,直接融資規模的擴大將直接衝擊銀行業的貸款業務。銀行間的經營模式也將走向差異化,隨著互聯網金融的興起,圍繞“大數據”的爭奪也將成為銀行業面臨的挑戰。

下一階段,利率和匯率市場化改革、人民幣資本項目可兌換、存款保險制度建立、民營銀行設立等都將提速,銀行轉型跨越的步伐將進一步加大,這都會最終體現到作為經營結果的資產負債表和損益表中,銀行業的變化將呈現給大家一張不一樣的資產負債表。

[責任編輯: 普燕]