在樓市低迷的大背景下,面臨資金鏈壓力的房企開始加快一手賣貨,一手找錢的步伐。5月房企掀起了今年海外融資的小高潮,雖然融資成本快速推升,房企在6月並未放慢發債步伐,繼瑞安成功發債後,市場傳來融創正為收購綠城的資金尋求融資的消息。

多家房企海外發債

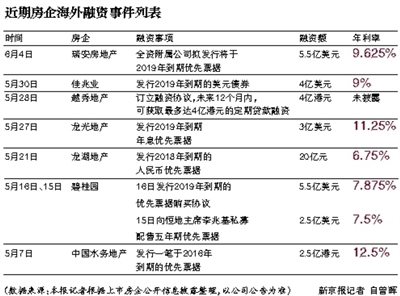

6月4日,瑞安宣布將發債5.5億美元,這筆2019年到期的債券年息達9.625%,利息僅低于同是5月發債的小開發商中國水務地產(12.5%)和龍光地產(11.25%),凸顯出開發商對資金的饑渴。

5月30日,瑞安剛宣布已將旗下杭州西湖新天地項目轉讓,但並未透露交易金額;記者從瑞安獲悉,公司前四月僅完成今年銷售目標的15%。此外,佳兆業5月30日也宣布發行2019年到期的4億美元債券,年利率為9%。

5月最後一周,還有京投、越秀、龍光、龍湖等房企密集發債。據中原地產統計,僅截至5月26日,中國房企海外融資總額從4月的26.1億美元快速上升到5月的45.9億美元,而整個5月融資總額預計突破了56億美元。

值得一提的是,除了上述完成發債的房企外,海外債券市場上還有許多中國房企在尋求資金。5月22日,融創宣布以近63億港元收購綠城中國24.3%股份,短短一周後已傳出融創將為交易發債籌資。據外媒5月30日報道稱,融創中國正在為收購綠城的交易籌措資金,公司計劃發行2.5億美元(約合15.6億元人民幣)的債券,但融創對此並未回應。

“發新債還舊債”成主流

記者查閱房企公告了解到,包括佳兆業、碧桂園、龍湖、龍光在內的幾乎所有發債房企籌資用途都是“現有債務再融資”,即借新錢還舊債,其中最典型的要數碧桂園。

碧桂園在5月15日、16日分別發行了2019年到期的2.5億美元、5.5億美元債券,籌資目的就是為了贖回2017年到期的5.5億美元優先票據,以及其他現有債務的償還。

據業內人士透露,4月初碧桂園挖來前中海首席財務總監吳建斌出任新CFO,立刻開始為碧桂園籌備發債以補充資金,5月碧桂園連發兩筆債券,雖然融資成本都在7.5%以上,但解了還舊債之急。

房企融資的成本也被快速推升,中國水務地產、龍光地產的債券年利息都逼近12%-13%,幾乎相當于當前國內信托的成本。

此外發債中介費用(包銷折扣、傭金和其他開支)也不菲,佳兆業發債成本是900萬美元、龍光地產為700萬美元,碧桂園的發債的中介成本最高,達到了1400萬美元。

“預計下半年房企發債的節奏會有所放緩,”穆迪副總裁曾啟賢表示,境外投資者越來越挑剔,發債的房企成本普遍出現了上升,未來預計只有品牌房企才能順利發債募資。新京報記者 自曾暉

[責任編輯: 楊麗]