從接近交易所的人士獲悉,個人客戶參與交易門檻為50萬元,機構客戶參與交易門檻為100萬元,品種年內或將上市。

根據合約,原油期貨的交易單位為1000桶/手,最小變動價位 0.1元(人民幣)/桶,漲跌停板幅度不超過上一交易日結算價±4%,合約交割月份為最近1-12個月連續月份及隨後八個季月,最低交易保證金為合約價值的5%。

能源中心交易係統的撮合成交價等于買入價(bp)、賣出價(sp)和前一成交價(cp)三者中居中的一個價格。即:

當bp點sp點cp,則:最新成交價=sp;

bp點cp點sp,則:最新成交價=cp;

cp點bp點sp,則:最新成交價=bp。

買賣申報經撮合成交後立即生效。成交回報信息通過交易係統發送至會員、境外特殊參與者。期貨公司會員、境外特殊經紀參與者在收到成交回報信息的,應當及時通知客戶。

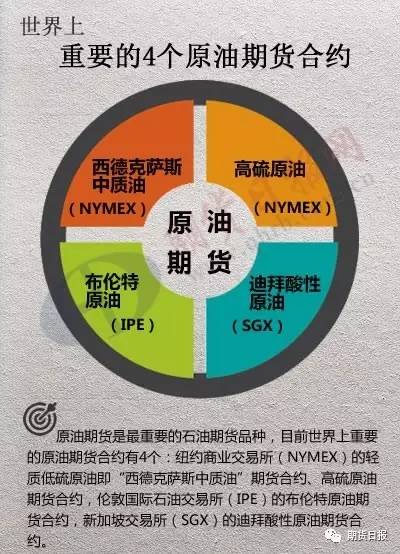

原油期貨是證監會批準的首個境內特定品種,境外交易者和境外經紀機構可以依法參與原油期貨交易,其整體方案的基本框架是“國際平臺、凈價交易、保稅交割、人民幣計價”。

根據我國期貨市場實際運行情況和擴大對外開放的探索步驟,原油期貨旨在建立一套既符合我國期貨市場監管制度要求,又吸收國際市場通行慣例的規則體係,逐步形成並建立市場化、多層次的規則體係,服務石油產業市場化改革,為境內外石油產業鏈企業、各類投資者提供風險管理的工具。

據介紹,能源中心在業務規則制定過程中,按照“公開、公平、公正”的原則,以“國際化、市場化、法治化、專業化”為準繩,力爭建設一個開放型的國際能源衍生品交易平臺。原油期貨在國務院相關部委政策的支持下,落實境內外資金進出方式,實現境內市場與全球市場的融通。

一是充分利用人民幣跨境使用、外匯管理等金融創新政策,原油期貨以人民幣計價,接受外匯作為保證金使用。

二是為境外投資者提供了直接和間接的交易方式,方便境外投資者參與原油期貨交易。

三是明確能源中心的中央對手方地位,確保市場平穩運行。

能源中心相關負責人表示,下一階段,能源中心將按照業務規則積極穩妥地完成各項上市準備工作,爭取年內推出原油期貨。

地緣政治風險加劇 市場熱切盼望“原油期貨”推出

國家發改委在今年年初(1月19日)印發了《石油發展“十三五”規劃》(下稱《規劃》)。《規劃》提出,積極參與全球能源治理,推動原油期貨市場建設,增強我國在國際貿易和全球能源治理中的話語權,維護國家石油供應安全。可見,原油期貨的積極推進具有重要的意義。

今年以來,國際油價波動頻繁,國內成品油價格也經歷了“三漲三跌”,其中最近一次成品油價格調整發生在4月12日24時,汽柴油價格迎來年內最大漲幅。國家發改委昨日發布消息,根據近期國際市場油價變化情況,按照現行成品油價格形成機制,自5月11日24時起,國內汽、柴油價格每噸分別降低250元和235元,創年內最大降幅。

國家發改委價格監測中心的分析報告認為,本輪成品油調價周期內,國際油價大幅下降。綜合來看,全球原油市場仍將維持供應過剩格局,新一輪限產協議可能會在短期內提振國際油價,但其後影響可能受限,國際油價總體仍會維持區間振蕩格局。

截至目前,今年汽油、柴油價格已經歷9輪調價周期,其中4次下調,3次上調,2次“擱淺”。

專家分析認為,國際油價走勢存在波動但大幅上漲可能性較小。在地緣政治風險可能加劇的背景下,專家建議抓住機遇加速推進我國戰略原油儲備工作,適時加快原油期貨上市步伐,提高國際原油定價話語權。

去年一季度,國際油價曾跌破每桶30美元,創出近12年來的低點。今年國際油價已經普遍處于每桶50美元上方,且布倫特油價已處在每桶55美元以上。作為原油進口大國,我國原油進口成本同比出現大幅增長。從進口單價來看,今年一季度我國原油進口單價同比增長了64.7%。

專家認為,短期來看,加快原油戰略儲備對保障我國能源安全有著立竿見影的效果。目前我國石油儲備管理存在著多頭管理的問題,市場化程度低,出手慢,容易錯失機遇,同時,配套儲備設施建設滯後,也影響了石油儲備的大規模開展。專家建議,盡快創新管理機制,提高效率。從長期看,一方面要進一步豐富我國原油進口結構,避免對中東原油的過度依賴,另一方面,要有序推進清潔能源替代,減少化石能源使用。

專家認為,國際油價金融屬性大幅增加,地緣政治局勢復雜,國際油價波動性增強,加大了經濟運行的風險。我國亟須在原油定價市場謀求更高的話語權,建議加快推進我國原油期貨市場建設,打造具有國際影響力的油氣交易中心。

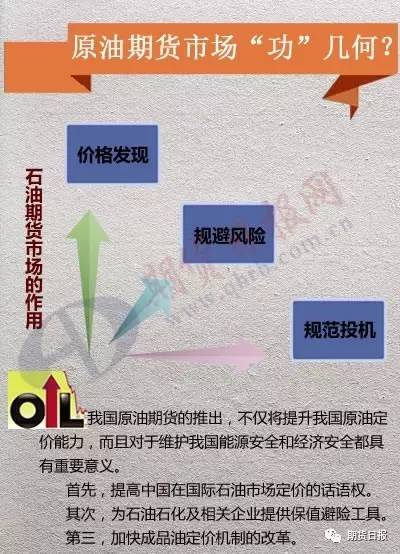

石油期貨市場的三大基本功能

一是價格發現。期貨市場上聚集著眾多的商品生產者、經營者和投機者,他們以生產成本加預期利潤作為定價基礎,相互交易,相互影響。各方交易者對商品未來價格進行行情分析、預測,通過有組織的公開競價,形成預期的石油基準價格,這種相對權威的基準價格,還會因市場供求狀況變化而變化,具有一定的動態特徵。在公開競爭和競價過程中形成的期貨價格,往往被視為國際石油現貨市場的參考價格,具有重要的價格導向功能,能夠引導企業生產經營更加市場化,提高社會資源的配置效率。

二是規避風險。套期保值是石油期貨市場基本運作方式之一,企業通過套期保值實現風險採購,能夠使生產經營成本或預期利潤保持相對穩定,從而增強企業抵禦市場價格風險的能力。

套期保值的基本做法是企業買進或賣出與現貨市場交易數量相當,但交易方向相反的石油商品期貨合約,以期在未來某一時刻通過對衝或平倉補償的方式,抵消現貨市場價格變動所帶來的實際價格風險。

當然,由于現貨價格和期貨價格差別現象的客觀存在,套期保值並不能完全消除風險,而是用一種較小的風險替代一種較大的風險,用現貨價格和期貨價格差別風險替代現貨價格變化風險。

三是規范投機。資本具有天然的投機需求。利用石油期貨市場可以吸引大量資金,從而為石油產業發展提供第一推動力。利用期貨市場,交易商一方面可以規避國際油價波動的負面影響;另一方面,還可通過投機交易從市場價格波動中獲取更多的利益。

在規范的市場,投機行為要受到嚴格的監督和管理,投機者是在嚴格遵循交易規則的條件下獲取正常經濟利益,監督和管理使投機行為成為調節期貨市場的工具。有了投機者的參與,期貨市場的交易量增加,市場供求關係也可以更好地得以調節。

原油期貨的推出,對地煉企業來說是期盼已久的大好事情。企業可以通過原油期貨進行套期保值,對煉廠進口原油價格風險的防控有顯著幫助,為石油企業提供風險管理有效工具,通過期貨產生市場化的價格形成機制引導資源合理配置,提高石油產業的國際競爭力和抵禦價格風險的能力。

[責任編輯:郭曉康]