網貸P2P終于從“遊擊隊”變成“正規軍”。隨著《關于促進互聯網金融健康發展的指導意見》的發布,P2P行業也因此有規可循。

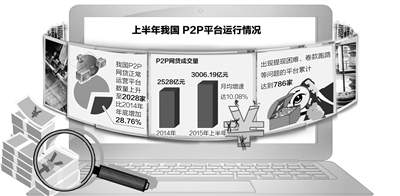

作為最被公眾熟知的互聯網金融項目,P2P一直被風險所困擾。來自第三方機構的調研數據顯示,截至7月21日,國內P2P平臺累計數量已達到2869家,其中累計問題平臺866家,276家平臺“跑路”和停運。

多位業內人士向記者表示,隨著相關政策落地,P2P風險將得到極大控制,而整個行業也將面臨“大洗牌”。

政策瞄準風險防控

在《意見》中,最被P2P行業關注的有兩點:一是明確了P2P平臺“信息中介”的身份和屬性。網貸平臺邦幫堂董事長寇權表示,這意味著目前部分P2P平臺以理財產品名義進行宣傳並不合規。“平臺不能為投資者提供擔保,不能承擔信用流動性風險,不能承擔貸款業務或開展受托投資。簡單來說,就是P2P平臺不能再扮演信用中介角色誤導投資人。”銀客網副總裁李飛也認為,“信息中介”身份的確定,有利于投資者和P2P平臺合理健康地規避風險,“平臺必須是信息中介,也就意味著平臺擔保、兜底涉嫌違規違法,這必將促使平臺加強風控體係建設,讓風控回歸。”

二是《意見》提到,“客戶資金第三方存管制度。除另有規定外,從業機構應當選擇符合條件的銀行業金融機構作為資金存管機構。”從目前P2P運行現狀來看,基本依靠第三方支付機構進行資金托管,支付寶對接500余家P2P公司,匯付天下對接700家P2P公司,這2家公司在網貸平臺托管市場的佔有率高達60%。

寇權告訴《經濟日報》記者,銀行業金融機構在長期經營過程中,已形成較完善的金融風控體係。P2P資金存管至銀行,能夠幫助降低平臺跑路風險,更好地解決投資人資金安全問題。

不過,由于目前開展資金存管業務的銀行還相對較少,積木盒子COO魏偉表示,銀行存管價格肯定高于第三方支付公司,如果平臺交易量不夠大,則存管成本很難攤薄。網貸平臺開鑫貸副總經理周治翰也表示,資金由銀行存管,就要求P2P機構支付結算係統與銀行網銀係統對接,這也將提高它們在技術開發和係統維護方面的成本。

優勝劣汰迎“風口”

“整個P2P行業的調整、優勝劣汰已箭在弦上,同時一些巨頭可能會真正入場。”李飛說。

無論是“信息中介”的定性,還是銀行存管帶來的成本增加,都會讓一些經營不規范或實力薄弱的P2P平臺出局。人人聚財CEO許建文表示:“等到銀監會具體監管細則出臺,P2P行業將有更多嚴格的規定。因此,只有身強體壯的‘好孩子’會存活,我判斷甚至會有90%的平臺面臨關門或轉型的壓力。”

在業內專家們看來,行業整合和強者恆強的“馬太效應”,會讓混業經營在未來成為互聯網金融的大趨勢,即同一家公司有可能同時持有多張牌照,運營多個平臺。易觀智庫的一份行業報告稱,互聯網金融企業正在逐步完善自身布局,“混業經營”模式已初具雛形。

與傳統單一金融業務相比,混業經營模式不但有助于分散風險,提升盈利能力。同時,機構在金融領域的全方位布局,還將為終端用戶提供嘗試創新金融方式的更多機會。不過,網貸平臺民信貸總經理唐武也告訴記者,目前混業經營監管政策還不明確。未來互聯網金融平臺的混業經營業務能夠深入到什麼程度,仍有待監管政策出臺。

此外,《意見》指出,鼓勵符合條件的優質從業機構在主板、創業板等境內資本市場上市融資。這也就意味著P2P平臺上市之路被“打通”。盡管在此之前,上市公司通過各種渠道控股的P2P平臺也有數十家,但P2P獨立上市卻因為監管政策尚未出臺而難以實現。業內人士表示,融資渠道的多元化,將有利于網貸P2P中優質企業的做大做強,從而推動行業持續健康發展。

[責任編輯: 吳曉寒]