融資20億美元 安邦集團未正面回應

因購買美國地標酒店華爾道夫而走紅的安邦保險昨日傳出計劃赴港IPO的消息。昨日,有媒體援引知情人士報道稱,安邦保險集團計劃進行首次公開募股(IPO),籌資規模可能在20億美元左右。目前,安邦集團對上述消息並未正面回應。

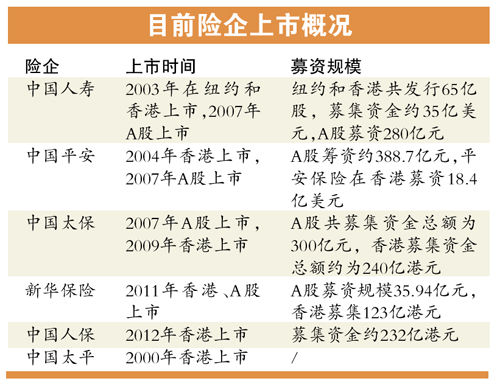

就在今年8月份,中國再保險集團也傳出計劃明年上半年赴港IPO,籌集最多約20億美元(156億港元)資金。此外,泰康人壽、合眾人壽、民生人壽保險等也曾透露過上市計劃。

計劃最早明年啟動IPO

業內人士指出,若安邦能夠在香港上市,其20億美元的募資規模將成為港股史上第二大保險公司IPO。

據報道,這家總部設在北京的公司計劃最早2015年啟動IPO,香港是其青睞的上市目的地。知情人士還稱該計劃處于初級階段,存在變數。

安邦保險網站顯示,該公司成立于2004年,總資產規模達7000億元人民幣。

據保監會統計,自今年1月以來,安邦保險集團旗下的安邦人壽月累積原保費收入都呈現出幾十倍的增長速度,上半年同比增長74倍;前7月同比增長86倍,前8月同比增長近100倍,增速始終排名前三。

近來,安邦保險在海內外頻頻出擊,大手筆收購海內外資產。今年10月初,安邦保險曾收購紐約華爾道夫酒店大樓。該公司10月份還宣布收購比利時FIDEA保險公司,這是中國保險企業首次100%股權收購歐洲保險公司。

在國內,安邦保險集團的投資手筆更大。從去年開始,其耗資數百億元人民幣,接連舉牌招商銀行及金地集團、金融街等地產上市公司。

解讀:出于融資考慮

“謀求上市更多也是險企出于資本考慮,赴港上市等待的時間或更短、成本或更低,加上現在政策支持險企境外上市,所以大家紛紛意圖出海。”上述業內人士表示。

保險“新國十條”意見提出,要繼續深化保險公司改革,支持符合條件的保險公司在境內外上市。

[責任編輯: 宿靜]