匯改以來 人民幣有效匯率總體貶值

圖片來源:人民日報海外版

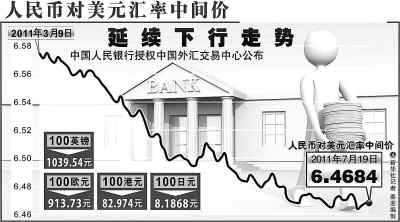

1美元兌人民幣6.4592元!人民幣對美元匯率中間價7月20日破了6.46,再創匯改以來新高。從去年6月中國央行重啟匯改以來,人民幣對美元匯率中間價升值5.39%。但根據國際清算銀行的報告數據,自去年匯改以來,人民幣實際有效匯率貶值2.29%。

7月20日,外匯局發表《外匯儲備熱點問答》,重申人民幣升值不會直接導致外儲損失。人民幣究竟是在升值還是在貶值,對我國的出口貿易和海外投資究竟有何影響?記者就此採訪了業內人士。

上半年實際有效匯率貶3.02%

自去年6月進一步推進人民幣匯率形成機制改革以來,人民幣對美元中間價已累計升值超過5%。

雖然人民幣對美元匯率中間價今年繼續升值,但今年上半年人民幣實際有效匯率出現貶值,整體超過升值幅度。上半年,人民幣對美元匯率中間價升值2.26%,人民幣實際有效匯率在1月、3月、4月、6月呈環比貶值走勢,2月、5月呈環比升值走勢。上半年實際有效匯率累計貶值3.02%。

國際清算銀行日前公布的數據顯示,6月份,人民幣實際有效匯率指數為116.31,環比下降1.63%;人民幣名義有效匯率指數為112.07,環比貶值1.51%。

對外經貿大學金融學院院長丁志傑向本報記者表示,很多人都觀察到一個現象——人民幣對美元升了,但對很多貨幣是貶值的,而且是整體貶值的,所以說匯改以來人民幣升值加快是個偽命題。

人民幣緣何總體實貶

為何人民幣對美元一直在升值,但整體實際有效匯率卻是在貶值呢?

國家發展改革委對外經濟研究所研究員張燕生在接受本報記者採訪時認為,從長趨勢看,由于美國持續保持低利率政策,並實行了量化寬松政策,而美國失業率仍保持在高水平上,因此,美元進入了一個長期貶值的通道。尤其最近美國兩黨關于美債上限的較量,更是增加了美國經濟前景的不確定性風險,導致美元最近大幅貶值,美元對世界主要貨幣都程度不同地大幅貶值。如果人民幣升值幅度不能抵消美元貶值幅度,那麼,就會出現人民幣對美元升對其他貨幣貶的情況。“所以,在人民幣匯率形成機制改革過程中,要從盯住美元的匯率制度轉到盯住一籃子貨幣,尤其是參照人民幣實際有效匯率進行調整,仍需要時間。從前6個月看,雖然人民幣對美元的升值幅度較大、升值速度較快,但人民幣實際有效匯率仍是貶值的。”張燕生說。

首都經貿大學金融學院院長謝太峰對本報記者說,實際匯率應當是扣除了物價因素後來看的,目前,人民幣從名義匯率上看是升值的,對內價值卻是不斷貶值的。特別是進入2011年後,國內CPI一直高企,所以人民幣對內實際上貶得是很厲害的,與歐元區年初預定的CPI2%的漲幅目標以及美元區相比,我們通脹率都是大大高出的。

“決定兩國匯率的是物價水平,實際匯率應當扣除物價因素,人民幣既然對內貶值的速度很快,對外便沒有理由升值,因此,我認為人民幣升值是沒有道理的。”謝太峰說。

雙刃劍效應值得警惕

但是,在當前經濟增速可能放緩的背景下,依然較強的升值預期、熱錢流入的匯率狀況,一方面對出口外向型企業產生打擊,另一方面卻對我國企業的海外投資構成利好,匯率的雙刃劍效應尤值警惕。

“在全球范圍內,美元生產體係遠大于歐元或其他貨幣生產體係,因此,無論是中國實施‘引進來’戰略還是加快推進‘走出去’戰略,美元匯率的未來趨勢都會影響到對外投資的預期收益或成本的現金流。”張燕生說,“當人民幣實際上對美元大幅升值時,相當于人民幣可換到更多美元,到美元區或以美元為標價的地區投資就比較合算,但到非美元區投資就不合算。反之,人民幣大幅升值,會增加外商來華投資的成本,提高人民幣資產的價格,減緩長期投資的增長速度,同時,也加大了國際短期資本來華套利套匯投機炒作的機會,增大中國宏觀經濟的不穩定波動。”

“人民幣對美元升值實際背離了兩國貨幣的實際購買力,在目前的匯率狀況下,投資人民幣風險變得相當小,當然會吸引投機資本。同時,民間持有外匯的願望已經很小,但外匯貸款的需求反而強勁,因為在人民幣升值的預期下未來還款將會得利。一方面人民幣對內貶值,一方面外儲和順差增加,這些反常現象,都是人民幣對美元升值帶來的影響。”謝太峰說。此外,人民幣升值還將給外向型中小企業帶來巨大困難,東莞一些玩具廠商倒閉都是例證,這些企業一方面在國內融資難,一方面受到人民幣升值的壓力,而這些企業能吸引大量就業,所以人民幣升值對外向型的勞動密集型企業是不利的。