百億元級權益類基金再現,說明股票在大類資產配置中的吸引力不斷提升,各類資金跑步進場。若將新基金的募資完全平攤到理論建倉期中的交易日,增量資金短期對市場雖有一定影響,但長期影響有限

日漸火爆的A股市場催生了一批規模巨大的權益類產品。最新消息顯示,東方證券資產管理公司旗下東方紅中國優勢靈活配置基金發行3天就提前結束募集,首募規模達150億份,募資額超過100億元。這是繼2012年兩只滬深300ETF之後,首只百億元級的偏股型基金,更創下今年以來募資規模新高。

德聖基金評價中心首席策略分析師江賽春表示,隨著市場持續向好,提前結束募集、控制基金規模的現象將會越來越多,此舉將有利于在市場上行階段盡快進行建倉,而新入場資金有望推動股市繼續“走牛”。

發行佔據“天時地利人和”

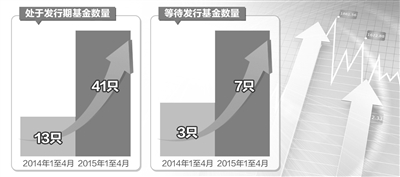

Wind資訊顯示,截至4月8日,正處于發行期的基金多達41只,另有7只基金正等待發行。去年同期處于發行期的新基金僅為13只,等待發行的基金僅為3只。

事實上,公募基金此前不乏“體量”更大的固定收益類產品或創新型產品。無論是2012年發行的兩只滬深300ETF,2013年熱賣的寶寶類貨幣基金,還是參與混合所有制改革的嘉實元和基金,這些百億元級別基金與目前的同類相比,在規模和發行速度上各具特色。

那麼百億元級基金再現的動因有何不同?“我們這只新基金募資成功,離不開渠道支持、股東力挺和市場的‘東風’。”東方證券資產管理公司工作人員告訴記者,與此前出現的百億元級公募基金市場背景不同,目前的市場環境非常利于權益類產品發行。

統計顯示,今年正在發行的權益類基金和固定收益類基金之比為40:1,相比于去年10:3的比例,明顯佔優。新基金認購期的縮短也能從一個側面說明發行的背景差異。今年正在發行的基金以靈活配置混合型基金為主,並且絕大多數認購期都在20天以內,提前募集結束的居多。而去年同期大多數基金的認購期在20天以上。此外,2012年兩只滬深300ETF認購期分別為22天和23天。

基金業績也是普遍飄紅。好買基金統計顯示,3月30日至4月3日,國內各類型基金均現上漲,股票型、指數型和混合型基金表現居前,漲幅分別為6.84%、5.32%和5.31%,債券型、貨幣型和封閉式基金表現相對落後,QDII型基金漲幅為2.39%。個基方面,單周凈值漲幅在10%以上的基金有金鷹策略配置、廣發新經濟和諾安多策略,漲幅分別為13.85%、12.88%和11.76%。

好買基金研究中心魏璐認為,基金的發行與承銷團隊、市場行情密不可分。此前嘉實元和之所以能夠順利發行,離不開網上認購、網下認購和嘉實基金直銷中心認購3種認購方式的創新以及承銷商對余額包銷的支持。而這次東方紅中國突破100億元規模的銷售主力是托管行工商銀行,憑借強大的基金銷售執行能力、優質渠道,以及市場環境,基金規模創新高並非沒有可能。

中長期市場影響有限

新基金進場,讓不少投資者產生增量資金推高股指的預期。然而,從歷史經驗看,期望中的上漲行情並非必然結果。

2012年兩只百億元級滬深300ETF入市,滬深300指數不升反降。專家表示,當時這兩只500多億元資金量的滬深300ETF基金所持有的滬深300指數成份股份額佔A股流通盤比例非常小,其市值與目前體量巨大的滬深300指數成份股流通市值相比微乎其微。若將新基金的募資完全平攤到理論建倉期中的交易日,增量資金短期對市場雖有一定影響,但長期影響有限。

從這一點看,目前僅有的一只百億元級權益類基金入場,顯然也不會對整個市場風格和走勢帶來太大影響。但是隨著新基金發行的提速,各種權益類產品增多,增量資金有望助推A股新一輪行情。

新基金發行之所以選擇靈活配置混合型基金,也是出于投資管理的考慮。尤其是規模較大的新基金,採用靈活配置策略,能夠投資股票和債券大類資產,並在兩者間較大比例靈活配置。有的靈活配置基金規定的股票投資上限為95%,有的靈活配置基金規定的股票投資上限為80%,但靈活配置的策略都允許基金經理根據市場變化情況靈活調整股票和債券比例。

[責任編輯: 馬迪]