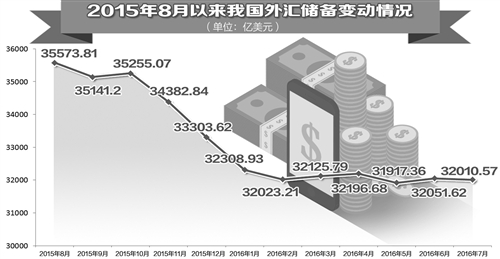

自去年8月11日央行完善人民幣中間價報價機制至今已有一年。一年來,我國外匯儲備和跨境資金流動都呈現出明顯的階段性變化。我國國際收支平穩運行的根本性支撐因素依然較多,包括國內經濟運行在合理區間、經濟結構不斷優化、經常賬戶持續順差、長期資本繼續流入等。而且,未來外匯儲備雙向波動仍將是常態

8月7日國家外匯管理局發布的最新數據顯示,7月份,我國外匯儲備32010.5億美元,較6月的32051.6億美元下降41億美元。以SDR計價,7月末外匯儲備22973.31億SDR,增加61億SDR。人民幣匯率指數則較6月末升值0.34%,人民幣匯率保持基本穩定,貶值壓力緩解。

小幅下降源自多重因素

記者從國家外匯管理局了解到,從7月份的情況看,外匯儲備規模的小幅下降是多重因素綜合作用的結果,中國人民銀行向市場提供外匯資金以調節外匯供需平衡,貨幣、資產價格重估出現上升。

交易性因素和非交易性因素都可以導致外匯儲備規模變動。比如,央行在外匯市場的操作就屬于交易性因素。另外還有非交易性因素,比如外匯儲備投資資產的價格波動;由于美元作為外匯儲備的計量貨幣,其他各種貨幣相對美元的匯率變動可能導致外匯儲備規模的變化等。

招商證券首席宏觀分析師謝亞軒認為,7月份非交易性因素的影響增加61億美元,如果扣除該因素,央行官方外匯儲備下降102億美元,降幅小于市場預期。7月上中旬開始,人民幣匯率由弱轉強,而本月外儲的降幅並未顯著擴大,意味著央行幹預外匯市場的力度有限。

申萬宏源研究人員則認為,7月份人民幣匯率受美元走勢影響,呈現先貶後升走勢。據測算,7月份非交易性因素導致外儲上升了59億美元,結合6月份外匯佔款下降和銀行結售匯逆差來看,外部環境的動蕩使資本流出壓力增大。此外,人民幣對一籃子貨幣整體保持穩定,以SDR計算的外儲上升。

外儲階段波動特徵明顯

2015年7月,外匯儲備規模為36513.10萬億美元,至2016年7月,下降4502.53億美元。但外儲下降呈現明顯的階段性特徵。去年三季度和四季度,外匯儲備總體上呈現下降趨勢,除2015年10月出現單月上升之外,其他各月均有400億美元以上的下降。

今年以來,外匯儲備呈現雙邊波動特徵。1月份下降規模較大,但從2016年2月以來,外匯儲備規模一直在3.2萬億美元附近上下波動。

外匯儲備的變化從一個側面反映了跨境資金流動的變化。去年8月初以來,我國跨境資本連續4個季度出現逆差。

與外匯儲備變化的特徵相類似,隨時間的推移,跨境資本外流的力量在減弱,逆差規模在縮減。據招商宏觀計算,2015年第三季度和第四季度,銀行代客結售匯月均逆差規模分別為5704億元和3451億元人民幣,而2016年前兩個季度則分別為3007億元和1113億元人民幣。最近一個季度的逆差僅為“8·11”匯改當季的五分之一,逆差規模明顯收縮。

謝亞軒分析,2015年8月和9月,跨境資本外流形勢嚴峻,逆差規模顯著擴大。2015年10月和11月,形勢略有緩和,逆差規模收窄。2015年12月至2016年1月,跨境資本流動壓力和逆差規模顯著增大。2016年2月至5月,跨境資本流動形勢又連續4個月出現改善。

進入8月後,人民幣對美元匯率繼續上揚。一些業內人士認為,人民幣匯率和外匯儲備近期之“穩”,也使得央行降準的迫切性下降。

8月5日,央行發布的二季度貨幣政策執行報告明確表示,若頻繁降準會大量投放流動性……容易強化對政策放松的預期,導致本幣貶值壓力加大,外匯儲備下降。降準釋放的流動性越多,人民幣貶值預期越強,就越會促使投機者拿這些錢去買匯炒匯,由此形成循環。

“匯率和資產價格仍是央行採用其他貨幣工具、延後降準時點的主要顧慮。”謝亞軒說,關注全球貨幣市場不難發現,近期各國金融政策正向“保守”方向變化,這將有助于在中期緩解人民幣匯率的貶值壓力。

雙向波動將成為常態

外匯局國際收支司司長王春英此前表示,外匯儲備變化是國內外宏觀經濟運行的結果,我國深度融入世界經濟,會受到一些不確定性因素影響,但我國國際收支平穩運行的根本性支撐因素依然較多,包括國內經濟運行在合理區間、經濟結構不斷優化、經常賬戶持續順差、長期資本繼續流入等,我國跨境資金將繼續呈現有進有出、雙向波動的格局。外匯儲備在合理水平上下波動可能成為常態。

分析未來我國外匯儲備和跨境資金流動的趨勢,既要分析國際因素,也要分析國內因素。謝亞軒認為,近期人民幣匯率貶值和資本外流壓力的重要原因是美元的強勢。下一階段,如果英國脫歐和美聯儲議息等因素帶來的風險衝擊塵埃落定後,美元指數可能出現一輪較明顯的回落,這將成為中國跨境資本流動形勢出現改善的前提條件。

從國內因素來看,企業和個人對匯率預期的穩定,將有效限制資本流出擴大的規模。謝亞軒表示,一方面,從2016年2月以來,個人和企業的人民幣匯率預期已趨于穩定,恐慌性購匯不容易出現;另一方面,企業償還外債的節奏已放慢。根據國家外匯管理局的統計數據,中長期外債余額佔比已從2015年3月末的29.5%上升到2016年3月末的38%,上升8.5個百分點;同期,短期外債的佔比從70.5%下降到62%,能夠加快償還的短期外債的佔比已出現明顯下降。(經濟日報記者 張 忱)

[責任編輯:葛新燕]