銀監會密集出臺監管文件的同時,開罰單頻率也在加快。

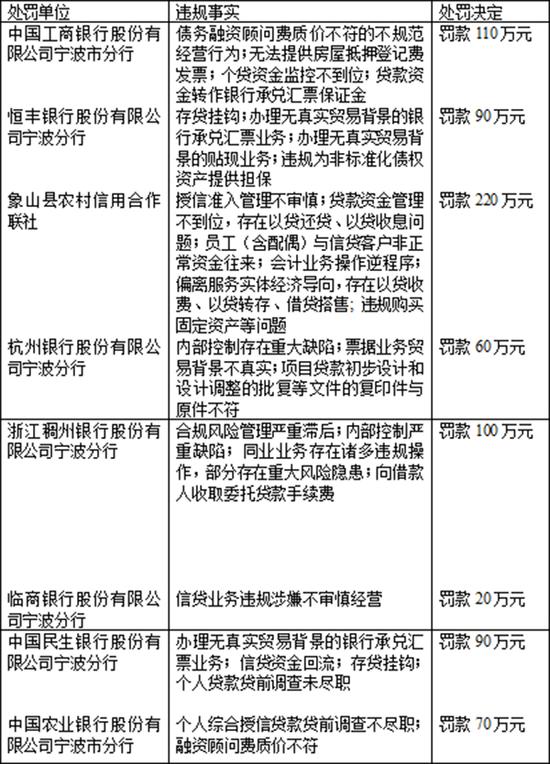

5月10日,中國銀監會寧波監管局(寧波銀監局)一次性公布了8張行政處罰單。8家受罰機構分別為:工商銀行寧波市分行、農業銀行寧波市分行、民生銀行寧波 分行、恆豐銀行寧波分行、杭州銀行寧波分行、山東臨商銀行寧波分行、浙江稠州銀行寧波分行和象山縣農村信用合作聯社,處罰金額共計760萬元。

時隔一月,恆豐銀行再次被罰

恆豐銀行寧波分行已是一個月內第二次被罰。

在4月10日銀監會挂出的25張處罰決定中,恆豐銀行被罰800萬元,共涉18項違規事由,最後一項便是“寧波分行未按業務實質對代理票據轉貼現業務進行準確會計核算,同業投資業務違規間接接受第三方信用擔保”。

而在寧波市銀監局5月10日公布的處罰決定中,恆豐銀行寧波分行則因存貸挂鉤、辦理無真實貿易背景的銀行承兌匯票業務、辦理無真實貿易背景的貼現業務和違規為非標準化債權資產提供擔保等被罰款90萬元。

自 2016年4月以來,恆豐銀行一直處于內控混亂的輿論風波中。4月10日公布的處罰決定顯示,除了業務違規,恆豐銀行還存在“變更持有股份總額5%以上的 股東未按規定報銀監會審批”“關聯交易未提交關聯交易控制委員會和董事會審查審批”和“未在規定時間內披露更換行長信息”等違規情況。

今 年以來,恆豐銀行陸續傳出遭第二大股東新加坡大華銀行拋售,山東魯信集團接盤的消息。不過,恆豐銀行2016年年報顯示,截至2016年末,該行持股5% 以上的股東為煙臺市國資委旗下藍天投資(20.61%)、大華銀行(13.18%)、上海魯潤(8.95%)、上海佐基(8.11%)、廈門福信銀泰 (5.74%)。相比2015年年報數據,大華銀行反而增持了0.78%。

2017年3月2日,銀監會主席郭樹清在新聞發布會上回答記者有關恆豐銀行亂象的提問時表示,該行正在進行股份制改革,通過股改,理順關係,在條件具備的時候推進資本市場公開上市。

民生銀行再因信貸管理不盡職被罰

在這批處罰文件中,民生銀行寧波分行因辦理無真實貿易背景的銀行承兌匯票業務、信貸資金回流、存貸挂鉤和個人貸款貸前調查未盡職等問題,被罰90萬元。

就在一周之前,民生銀行濟南分行也曾因信貸管理不盡職等原因被山東銀監局罰款130萬元。

工商銀行和農業銀行因“只收費不服務”受罰

值得注意的是,工商銀行寧波分行和農業銀行寧波分行受罰的一個共同原因是融資顧問費質價不符。所謂質價相符,是指銀行服務質量和服務價格要質價相當,不得只收費不服務,或者多收費少服務。

今年以來,銀監會對銀行亂收費問題高度重視。3月15日,郭樹清在《2016年度中國銀行業服務改進情況報告》暨文明規范服務千佳示范單位發布會上的講話時就表示,銀行業要有端盤子服務精神,絕不容許只收費不負責。

除了融資顧問費質價不符之外,工商銀行和農業銀行此次受罰的違法違規案由還包括:工商銀行寧波分行存在個貸資金監控不到位、貸款資金轉作銀行承兌匯票保證金等問題;農業銀行寧波分行存在個人綜合授信貸款貸前調查不盡職不符。

地方性中小銀行管理混亂被罰

此 次公布的8張罰單也顯示出地方性中小銀行內部管理混亂的問題。以此次罰款金額最高的象山縣農信社為例,其違規事項包括“授信準入管理不審慎;貸款資金管理 不到位,存在以貸還貸、以貸收息問題;員工(含配偶)與信貸客戶非正常資金往來;會計業務操作逆程序;偏離服務實體經濟導向,存在以貸收費、以貸轉存、借 貸搭售;違規購買固定資產等問題”,罰款金額高達220萬元。

以下為寧波市銀監局5月10日公開的處罰決定匯總表

[責任編輯:郭曉康]