1月20日,隨著常熟農商行IPO申請獲證監會發審會通過,短短一個月江蘇地區農商行獲得IPO批文的已有3家。

在農商行集體衝刺A股的大背景下,1月14日,江蘇吳江農村商業銀行股份有限公司(簡稱“吳江農商行”)也在證監會官網預披露了招股書。

這是吳江農商行第二次IPO之旅,前一次吳江農商行的IPO被“中止審查”,當時和其一同被中止審查的盛景銀行已經轉道香港上市,吳江農商行則選擇繼續衝刺A股上市。

在看到同地區三家農商行上市的曙光後,吳江農商行在凈利潤下滑、不良貸款率上升的情況下,衝刺上市的道路面臨著考驗。

同時,吳江農商行在招股書中披露的一些數據,可以從一個方面反映出吳江當地的經濟環境。

IPO前凈利潤下滑19%

苦等8年後,農商行終于拿到了A股的入場券。

進入2016年以後,先是無錫農商行在1月13日順利過會;其後一周內,又傳來了江陰農商行和常熟農商行IPO過會的消息。

“地方銀行終于能夠上市,和銀行本身的變化關係不大,主要是證監會發審改革,給銀行上市融資的機會。”1月22日,社科院金融研究所銀行研究室主任曾剛對新京報記者表示。

對位于江蘇蘇州的吳江農商行來說,集中在江蘇區域的三家農商行上市後,它面臨的競爭將會更激烈。

招股說明書顯示,吳江農商行擬發行1.1億股,募集資金扣除發行費用後,全部用于充實資本金。

吳江農商行成立于2004年8月,其是銀監會成立後在新體制框架下全國第一家挂牌開業的農村商業銀行,發起人為111戶法人和1545戶自然人。

截至2015年6月底,吳江農商行擁有1家總行營業部和70家分支機構,總資產為667億元。

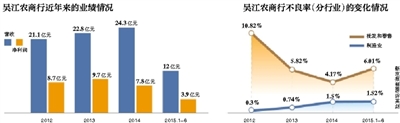

業績方面,2012年至2015年上半年,吳江農商行的營收分別為21.1億元、22.8億元、24.3億元和12億元;同期的凈利潤分別為8.7億元、9.7億元、7.8億元和3.9億元。

2014年,吳江農商行在營收上漲的情況下,凈利潤下滑19%。它給出的解釋是,主要是貸款質量下降,資產減值損失計提增多。

吳江農商行稱,資產減值損失主要為貸款減值損失,“2014年以來銀行資產減值損失增長較快,主要是由于本行部分借款客戶經營環境不佳,還款能力下降,本行將該類貸款調整為不良貸款,並增加計提了資產減值損失。”

上述經營環境不佳的客戶,主要是鋼鐵貿易商與紡織商。

吳江農商行的招股書中,展示了不良貸款所來自的行業及所佔比重。

2015年上半年,吳江農商行對制造業的貸款,不良貸款率為1.52%;批發和零售業的不良貸款率為6.01%。

早前的2012年,制造業的不良貸款率為0.3%,而批發和零售業的不良貸款率為10.82%。可見,過去三年中,來自制造業的不良貸款率增長了4倍。

前支行行長,看守所中獲利400余萬元

內部較多員工持股一直是銀行的一個特點,吳江農商行也不例外。截至2015年末,吳江農商行共有776名員工持有公司股份,佔總股本的10.54%。

2007年,吳江農商行回購股份對中高層進行獎勵,當時有51位中高層獲得股份獎勵。當時獲得25萬股獎勵的支行行長李月坤,後來因受賄罪被判刑。

判決書顯示,2001年至2008年間,李月坤在擔任江蘇盛澤舜湖農村信用合作社主任、吳江農商行舜湖支行行長、總行營業部主任期間,負責企業貸款審批等職務之便,非法受賄137萬,並為他人謀取利益。

2010年7月,李月坤因涉嫌犯非國家工作人員受賄罪被刑事拘留。2011年4月,李月坤因非國家工作人員受賄罪,被二審法院判處有期徒刑6年。

獲刑前的2011年3月,李月坤將其持有的62.6萬股以7.06元/股的價格,協議轉讓給他人。如此計算,當時尚在看守所中的李月坤,獲得收益442萬元。

招股書中,李月坤依舊出現在吳江農商行職工股東名冊中。該名冊截至2015年12月18日,李月坤以內部職工的身份持有吳江農商行32萬股。

至于李月坤目前與吳江農商行的關係,1月22日下午,新京報記者致電吳江農商行,但電話無人接聽。

深受地方制造業減速影響

報告期內,吳江農商行主要貸款集中在吳江地區。各報告期末,吳江地區貸款余額佔其全部貸款余額的比例都在80%左右。

除了地域集中外,吳江農商行的貸款還集中于部分客戶,截至2015年上半年,其向最大十家單一貸款客戶發放的貸款余額為25億元,佔其全部貸款的6.45%,佔其資產凈額的37%。

吳江農商行的貸款主要集中在蘇州吳江當地的制造業,截至2015年6月底,吳江農商行向制造業發放的貸款佔其全部貸款的63%。

“存在一定的貸款客戶和行業的集中風險。”吳江農商行在風險提示中警示到,如果其貸款高度集中的制造業出現顯著衰退,可能會導致不良貸款大幅增加、貸款損失準備不足,對其“經營業績和財務狀況產生不利影響”。

另一方面,吳江農商行的企業貸款主要集中在中小型企業,截至2015年6月底,其向中小型企業發放的貸款余額為318億元,佔企業貸款的86%。

吳江農商行稱,中小企業的規模較小、抗風險能力較低,一旦這些中小企業出現經營狀況惡化的情形,將會影響到吳江農商行的業績。

行業方面,紡織業是吳江農商行的主要客戶。報告期內,向紡織業放貸佔其貸款總額的30%以上。

由于集中在吳江地區,當地的經濟形勢對吳江農商行影響猶大,該地區制造業增速已經出現下滑。

數據顯示,2014年和2015年1-6月吳江地區工業總產值較上年同期分別下降了1.2%和0.1%,制造業企業尤其是紡織類企業經營狀況出現惡化、還款能力下降。

曾剛稱,未來上市後,不管是從農商行的體量還是監管要求方面,農商行的目標依舊還是會側重于當地或省內。

這意味著吳江農商行受當地經濟形勢的影響依舊會持續下去。

涉訴案件3年增14倍

據媒體報道,在江蘇吳江、浙江嘉興等紡織業聚集地,2013年下半年已經有超過40名紡織企業老板“跑路”。

紡織企業主介紹稱,“紡織企業往往會互聯互保,一個紡織廠倒下會連累一片。”

2015年12月,蘇州鼎盛擔保投資公司曾在吳江日報上,用半個版面刊登該公司作為債權人,要求被擔保人及反擔保人償還貸款的催收通知,其中紡織企業佔了9成。

江蘇當地中小企業的困境在吳江農商行的招股書中也有顯現。

截至2015年6月底,吳江農商行單筆訴訟標的達到100萬元以上的訴訟事項共計62筆,涉案金額總計2.9億元。

這些訴訟中,吳江農商行都是作為原告。

“訴訟原因均為本行向被告提供貸款,被告到期日未履行還款義務。”吳江農商行稱。

這些因貸款到期而未能履行義務的企業,涉及紡織業、造紙業、房地產行業等,單筆訴訟金額從100萬到2500萬不等。

這些被告企業除了欠吳江農商行的貸款外,還被別的企業催債。

新京報記者查詢中國裁判文書網的判決書獲知,因部分企業經營不善,吳江農商行的貸款難以收回,由此引發的訴訟近年來增多。

該網站顯示,涉及江蘇吳江農商行的判決書或裁定書,按裁判年份,2013年20余份,2014年猛增超過200份,2015年則超過300份。

這些判決中,多是涉及借款合同、債權和擔保:有的是吳江農商行作為原告,要求借款人還款;有的是某公司作為擔保方,為第三方向吳江農商行借款做擔保,但是借款公司經營困難,無力償債,擔保方代為償還後,進而對第三方提請訴訟的。

當地中小企業的困境,引發了吳江農商行不良貸款率的上升。

2014年末和2015年6月末,吳江農商行的不良貸款率分別為1.69%和1.8%,呈上升的趨勢。

吳江農商行2015年6月末的不良貸款率要高于江蘇其他兩家剛過會的農商行:無錫農商行同期不良貸款率為1.16%,常熟農商行為1.19%。(新京報記者 朱星 北京報道)

[責任編輯:李振]