2月19日,中國銀監會正式發布《商業銀行流動性風險管理辦法(試行)》,自2014年3月1日起施行。

專家表示,制定這一《辦法》,是為了進一步完善我國銀行業流動性風險監管框架,促進商業銀行提高流動性風險管理的精細化程度和專業化水平,合理匹配資產負債結構,增強商業銀行和整個銀行體係應對流動性衝擊的能力——

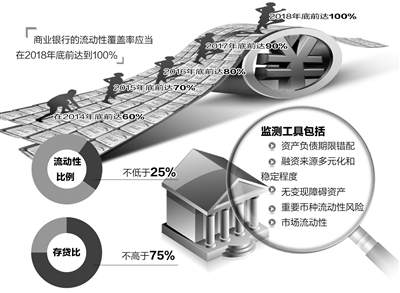

中國銀監會正式發布《商業銀行流動性風險管理辦法(試行)》,引入流動性覆蓋率作為監管指標,存貸比75%的紅線未改變。此外,風險監管指標進一步細化,分為“硬杠杠”和“軟考核”兩部分——“合規性的監管指標”和“監測工具”。

繃緊風險管理這根弦

銀行今後需對包括同業和理財在內的各業務條線的流動性風險進行有效識別、計量、監測和控制

“流動性是維持銀行正常運轉的血液,相當于現金流對于企業經營的重要性。”農業銀行資產負債管理部處長劉江榮打了個比方:資本有問題,就像一個人得了慢性病,但如果流動性出問題,就好似急性心臟病發作。

但是,資本充足率高不等于流動性好,在資本充足率較好的情況下,去年6月和12月,我國銀行間市場曾兩度出現階段性流動性緊張現象,引發社會各界對于流動性風險監管的高度關注。

“資金來源穩定性下降、資產流動性降低、資產負債期限錯配加大、流動性風險隱患增加。”銀監會政策研究局副局長李文泓說,近年來,隨著我國銀行業經營環境、業務模式、資金來源的變化,目前部分商業銀行的上述問題突出,流動性風險管理和監管面臨的挑戰不斷增加。

為此,《辦法》針對流動性風險管理存在的問題,要求構建流動性風險監管框架,堅持定性與定量相結合、微觀審慎與宏觀審慎相結合、中外資銀行監管要求相結合。

去年10月,銀監會曾就管理辦法向社會公開徵求意見。與之相比,此次《辦法》最大的變化在于差別化監管,對適用銀行的范圍作出調整。新規指出,農村合作銀行、村鎮銀行、農村信用社、外國銀行分行以及資產規模小于2000億元人民幣的商業銀行,不適用流動性覆蓋率監管要求。

“按照分類監管原則,對規模較小和復雜程度較低的銀行業金融機構,在確保審慎、有效監管的前提下,可簡化監管報告和程序,允許其採用簡單、有效的風險計量方法,降低合規成本。”李文泓表示,流動性覆蓋率較為復雜,對銀行組織架構、管理水平和信息係統等均提出了較高要求,對于規模較小、復雜程度較低的銀行而言,合規成本較高。因此,本次著重在此方面做出完善修訂。

在新規下,銀行此後開展理財業務和同業業務將更加審慎,需將其納入流動性風險成本考量。按照《辦法》,銀行今後需對包括同業和理財在內的各業務條線的流動性風險進行有效識別、計量、監測和控制。考核主要業務條線的收益時納入流動性風險成本,有助于推動銀行更好地平衡收益與風險之間的關係。

啟用“流動性覆蓋率”指標

與傳統的流動性風險指標相比,流動性覆蓋率更為全面和精細,有助于約束商業銀行對同業資金的過度依賴

引入第三版《巴塞爾協議》中的“流動性覆蓋率”作為監管指標,是此次《辦法》的最大亮點。長期以來,相關流動性管理辦法只包含存貸比和流動性比例兩個指標。按照新規,商業銀行的流動性覆蓋率應當不低于100%。

銀監會表示,流動性覆蓋率旨在確保商業銀行具有充足的合格優質流動性資產,能夠在銀監會規定的流動性壓力情景下,通過變現這些資產滿足未來至少30天的流動性需求。

“與傳統的流動性風險指標,如存貸比、流動性比例、超額備付金率、流動性缺口相比,流動性覆蓋率更為全面和精細。”社科院金融所銀行研究室主任曾剛說,如對同業業務採用了較高的現金流出係數,在反映流動性風險方面更為準確,也有助于約束商業銀行對同業資金的過度依賴。

“此次《辦法》對合格優質流動性資產的要求更高了,只增加了BBB-至A+的公司債券作為2B資產,未納入股票和住房抵押貸款支持證券。”李文泓說,第三版《巴塞爾協定》流動性標準允許各國自主決定增加2B資產,除了信用評級為BBB-至A+的公司債券外,還包括滿足特定條件的股票和住房抵押貸款支持證券。

值得注意的是,此次《辦法》對流動性覆蓋率規定了過渡期,商業銀行的流動性覆蓋率應當在2018年底前達到100%。在過渡期內,應當在2014年底、2015年底、2016年底及2017年底前分別達到60%、70%、80%、90%。銀監會表示,在過渡期內,鼓勵有條件的商業銀行提前達標,對于流動性覆蓋率已達到100%的銀行,鼓勵其流動性覆蓋率繼續保持在100%之上。

“流動性覆蓋率的計量較為復雜,按照要求,銀行需要對流動性風險管理政策、程序、管理信息係統等進行調整、完善,這都需要一定的時間。”李文泓說。

此外,《辦法》對于流動性覆蓋率達標並未“一刀切”,而是規定如果遭遇壓力狀況,流動性覆蓋率可降至100%以下。壓力狀況包括7個具體情景,既有影響商業銀行自身的特定衝擊,也有影響整個市場的係統性衝擊。例如,一定比例的零售存款流失、無抵(質)押批發融資能力下降、銀行信用評級下調1至3個檔次導致額外契約性現金流出或被要求追加抵(質)押品、銀行向客戶承諾的信用便利和流動性便利在計劃外被提取等。

存貸比75%紅線未動

繼續保留存貸比紅線,一方面是對現有法律的遵守,另一方面是基于漸進性、穩健性調整的考量

《辦法》第38條規定,商業銀行的存貸比應當不高于75%。這意味著,商業銀行的貸款余額不能超過存款余額的75%,此前存在爭議的“一刀切”存貸比監管紅線仍需堅守。

存貸比管理設定之初,是基于銀行的負債結構。隨著利率市場化推進,互聯網理財產品興起,諸多因素導致銀行負債結構發生了變化,如儲戶存款越來越多投向互聯網基金、理財產品等。

“在銀行負債結構發生變化的情況下,存貸比這一粗線條的監管指標也應作出相應調整。”曾剛表示。銀監會也坦承,隨著商業銀行資產負債結構、經營模式和金融市場的發展變化,存貸比監管存在覆蓋面不夠,風險敏感性不足,未充分考慮銀行各類資金來源和運用在期限和穩定性方面的差異,難以全面反映銀行流動性風險等問題。

此次《辦法》之所以繼續保留75%的存貸比紅線,曾剛認為,一方面是對現有法律的遵守,另一方面是基于漸進性、穩健性調整的考量。

“從國際和國內情況看,新監管指標的運行效果在短時間內均無法明確,這種新舊交替的情況下,貿然取消原有存貸比紅線也並不合適。”曾剛認為,雖然紅線未動,但存貸比未來的調整空間很大,可以根據銀行業務中出現的新科目進行優化、更新,如調整內容口徑等。此前,銀監會就曾對存貸比作出調整,如將小型微型企業貸款專項金融債所對應貸款、支農再貸款從存貸比分子中扣除,從2011年開始推行月度日均存貸比指標等。

銀行業內人士表示,短期來看,存貸比仍具有管控流動性風險、控制信貸過快增長和維護銀行體係穩定的作用。尤其是對一些中小銀行來說,存款少卻擴張欲望強,對存款的依賴度較高。“一旦出現壞賬,將產生流動性風險,保留存貸比75%的紅線,能起到較好的約束作用,保證這些銀行的資金來源穩定。”

流動性覆蓋率

流動性覆蓋率(LCR)=合格優質流動性資產/未來30天現金凈流出量×100%。這一指標旨在確保商業銀行在設定的嚴重流動性壓力情景下,能夠保持充足的、無變現障礙的優質流動性資產,並通過變現這些資產來滿足未來30日的流動性需求。

存貸比

存貸比=貸款余額/存款余額×100%,是指商業銀行貸款余額佔存款余額的比例,該指標的設立是基于商業銀行的負債結構。按照《辦法》規定,商業銀行的存貸比應當不高于75%。

[責任編輯: 楊麗]