鄧二勇:上行空間窄 三大錯位預期面臨修正

A股面臨的資金需求壓力較大

資本市場領先於實體經濟運作的根基在於預期,資本市場在預期什麼呢?

對於上半年而言,對市場運作有較大影響的無非是政策調控(流動性緊縮和房地産調控)、實體經濟下滑和市場供需的逆轉。顯然,市場對於這三個方面預期發生的變化成為了7月以來市場上漲的最大理由。但我們認為,這三方面因素僅僅是短期波動而已,並不是一種趨勢的扭轉,但預期在此卻發生了錯位。

首先,預期的政策放鬆並不會實現。影響上半年市場運作的主要調控政策是流動性控制和地産調控。對於流動性而言,在經過了6月份的大幅下滑之後,7月M1的走勢將會基本與上月持平,但隨後則將重歸快速下降通道;M2情況相對較好,但是M2在下半年的主基調就是低位徘徊。從主觀上講,政策在此階段放鬆的概率較小。其一,去年和今年大規模的流動性投放已經為中國經濟未來持續健康發展埋下很大隱憂,因此,央行以及央行背後的決策層對於短暫緊縮之後迅即放鬆會持非常謹慎的態度。其二,7月CPI將會出現較大幅度的上升,創下今年新高將是大概率事件。CPI在7月的上升從表面上看是由於氣象災害的原因,但其背後的邏輯卻是流動性的氾濫在某些領域找到了一個出口(這實質上是跟房地産價格的快速上升屬於同樣的邏輯,價格歸根結底是一種貨幣現象)。通脹的上行即使是短期內脈衝式上升,也會制約央行的政策空間。其三,對於決策層而言,目前出手救經濟並沒有十足的必要。一方面是今年保增長的目標已然可以實現,但調結構、節能減排的目標尚有很大的壓力;另一方面,如果經濟在4季度或者明年1季度出現斷崖式下滑,在擁有了09年成功復蘇的經驗以及投資驅動的儲備(“四萬億”的後續投資),應對起來可能也會從容。因此,政策在此階段轉向並無必要。另外,對於房地産調控不會終止的表態,似乎也正在斧正這種對政策轉向的預期,地産板塊表現的弱勢是充分的説明。

其次,對於實體經濟而言,下行趨勢依然是主基調。工業增加值同比降幅將會縮小。但對於整個下半年而言,低位運作可能性較大。資本市場行情啟動在於需求的復蘇,歷史上市場底部基本上都是在小週期衰退末期,基於需求復蘇的預期下形成的(唯一例外的是2005年998點形成于小週期衰退之後的復蘇階段),而現在小週期衰退或許才剛剛開始。

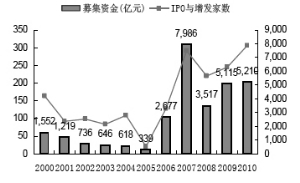

第三,市場供需格局將在下半年重歸緊張。農行的IPO曾是上半年制約市場運作的一大因素,至少給市場的情緒增加陰鬱色彩。農行成功上市之後,這種擔憂的短期解除也給市場上行帶來一定支撐,但供需的短期平衡很可能會被後續的大盤新股上市以及銀行股的再融資打破。

綜合上面的分析,我們認為,7月以來的市場上行是短期反彈而非趨勢性反彈,這種反彈更多的是在前期大幅下跌之後,在中期業績推動下的估值修復行情,然而以估值修復帶動的行情並不具備很強持續性。預期的錯位所帶來的衝擊性行情必然要接受現實的檢驗,檢驗的過程是一個各方干擾因素逐步明朗的過程,更是一個錯位預期重歸理性的階段,而經濟數據逐步出爐很可能則是這個預期修復階段的開始。

對於短期市場運作而言,越往上其空間也將越來越窄。對於這個階段而言,往上去獲取多大的收益空間可能並不適宜,理性思索可能更加重要。在配置上,我們依然堅持低估值方向和庫存調整方向,建議超配去庫存領先的化工和交運設備,對於近期表現突出的所謂的通脹受益股,我們認為並不具備持續性,後期建議逐步規避。