充足的信貸投放有利於促進經濟平穩較快發展。銀行很謹慎,不大可能盲目擴張信貸。

更應關注的是結構,必須把中小企業融資放到更重要的位置上。

“新增貸款5萬億元以上”——這是改革開放以來,政府工作報告中首次提出信貸預期指標數字。“5萬億”,已是近年來最大的信貸規模;“以上”,又多少帶有“不設上限”的意思,於是,一種關注隨之而來:這樣的信貸總量多不多?

從理論上説,今年要實現8%的增長目標,廣義貨幣M2增幅應高於經濟增長與物價上漲之和約3至4個百分點,政府工作報告將其定為17%。有專家匡算,按此增幅,新增貸款要5.2萬億元左右。這樣的演算法對不對姑且存而不論,但充足的信貸投放顯然有利於創造適度寬鬆的貨幣信貸環境,促進經濟平穩較快發展。

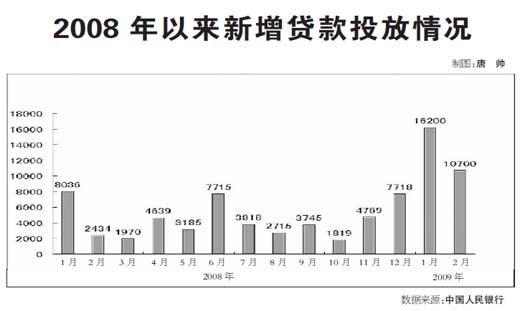

再從實踐看,前兩月人民幣貸款大幅猛增了2.69萬億元。這是信貸規模限制取消、4萬億元政府投資項目啟動等外因與銀行慣於“早投放、早受益”等內因碰頭的結果,隨著政府投資項目中優質項目被不斷“瓜分”,加上各家銀行開始適度控制信貸投放進度,信貸增長將逐步回落。但從全年看,仍有望在5萬億元以上。

信貸較多投放有利於“保增長”,並且,由於國際經濟低迷、國內産能過剩,短期內不會引發通脹捲土重來;由於我國銀行業經過股份制改革後風險控制能力大大增強,因此也不會帶來資産品質的下降。

事實上,在前兩月2.69萬億元的新增貸款中,40%多是票據融資。與貸款相比,票據融資收益雖低,但風險小。票據融資備受青睞,説明銀行實際上是很謹慎、很注意控制風險的,不大可能盲目擴張信貸。

其實,“5萬億元以上”這一總量值得關注,更應關注的是結構。從前兩月的情況看,新增貸款主要投向鐵路、公路、機場等4萬億元政府投資項目,業內稱之為“鐵公雞”項目,給中小企業的貸款並不多。以江蘇為例,工行、農行、中行、建行、交行等5家大型銀行在2009年信貸指導意見中都將政府背景項目、基礎設施等領域作為投放重點;2月份,5家大型銀行貸款大幅增長793億元,僅次於1月份而處於歷史高位,而小企業貸款餘額卻減少了37億元。

這種格局有情可原。這是銀行響應國家號召,支援擴大內需的結果,同時,銀行又是逐利的,品質較好、風險較低的政府投資項目自然是首選。至於中小企業貸款,一方面由於經濟形勢不明朗,銀行十分審慎;另一方面,由於市場需求不足,不少中小企業的信貸需求也在萎縮,因此,中小企業貸款雖然也在較快增長,但仍沒有政府投資項目貸款增長快。

這種格局又理應完善。中小企業創造了我國GDP的60%、新增就業的75%,已成為中國經濟的活力之源。中小企業融資難,不僅不利於激發民間投資,也不利於擴大就業、提振居民消費。要擴大內需,就必須把中小企業融資放到更重要的位置上,政府、銀行、企業並肩協力,讓“5萬億元以上”更多地惠及廣大中小企業。

政府在破解中小企業融資難問題上大有可為。比如,可以推進利率市場化,擴大貸款利率下浮幅度,這樣一來,大客戶由於議價能力較強,其貸款利率將隨之下浮,貸款利息收入減少,促使銀行調整資産結構、加大對中小企業的貸款投放;還可以加強財政、稅收和貨幣政策的協調配合,完善中小企業信用擔保、貸款稅收優惠等扶持政策。

銀行則應樹立“保經濟就是保銀行,救企業就是救自己”的意識,與中小企業共渡難關。不妨加快體制機制創新,成立專門服務中小企業的機構;還不妨加大産品創新力度,為中小企業量身打造金融産品。

中小企業自身也應“改變形象”。比如,要健全財務制度、提升資訊披露透明度;再如,要通過銀行進行資金往來,而不是抱著現金到處跑,這樣才能讓銀行了解自己的信用,從而更容易獲得貸款。 (田俊榮)