原標題:民生銀行回應“假理財” 尚未發現“蘿卜章”問題

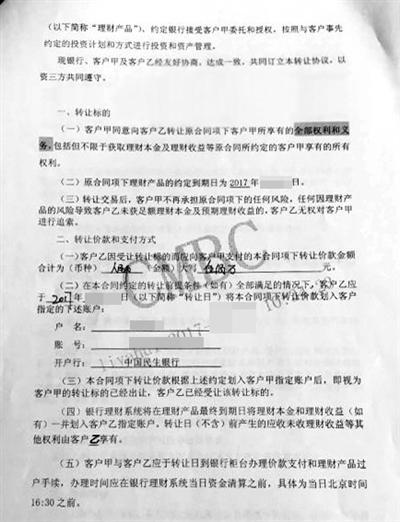

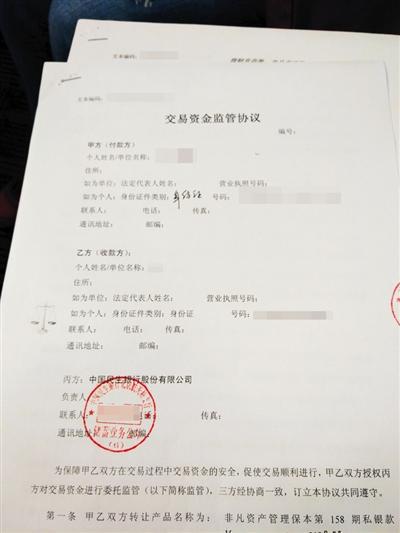

投資者簽訂的“理財產品”轉讓協議,合同上顯示為民生銀行理財產品。

針對民生銀行被曝北京航天橋支行銷售“假理財產品”,涉案金額近30億元一事,4月19日,民生銀行權威人士對新京報記者獨家回應稱,30億元的數額沒有依據,同時,“蘿卜章”一事也無依據,尚未發現這個問題的存在。目前,民生銀行正在配合公安部門調查。

事件原因尚在核查

對于民生銀行北京航天橋支行“假理財”事件產生的真正原因,民生銀行相關負責人表示,目前尚未核查清楚,因此暫時不便透露。截至記者發稿時,監管層尚無回應。

此前,據財新報道,在民生銀行北京分行航天橋支行一案中,係該行在某企業客戶的商業票據上蓋上了私刻的銀行承兌匯票的公章,即“蘿卜章”;該票據經銀行手不斷轉貼現,直到兌付時刻,交易對手行方才發現公章為假。

財新稱,民生北分航天橋支行負責人為了填平這一票據窟窿,竟給該企業客戶違規發放了貸款,用以兌付到期的票據。這筆資金約30億元。“簡而言之,是該支行管理層違規銷售理財產品用以表外放貸,掩蓋約30億元的票據造假窟窿。”

4月18日,民生銀行回應稱,該行發現航天橋支行行長張穎有涉嫌違法行為,立即向公安部門報案。張穎目前正在接受公安部門調查。同時,民生銀行已成立工作組,協助公安部門調查,力爭盡快查明事實,最大限度保護資金安全,妥善解決各方訴求,並依法承擔相關責任。

4月19日下午四時許,多位投資者代表與民生銀行北京分行副行長等人會談。據投資者介紹,雙方會談很有誠意,民生銀行負責人首先宣讀了對航天橋支行的核查情況,隨後與投資者溝通解決方案。投資者代表將解決方案交給民生銀行,民生銀行表示將認真開會研究,盡快解決。

監管層檢查“雙錄”

昨日,有投資者向新京報記者表示,淩晨兩點半,航天橋支行理財經理李亞慧和鯨鑽俱樂部工作人員王秋雨在機場被有關人員帶走。

“我們在李亞慧和王秋雨的帶領下,一行20人去了新西蘭九天,”一投資者告訴記者。

“行里組織了20人去新西蘭打球、玩兒,淩晨兩點半落地北京,”一位從新西蘭回來的投資者表示,剛下飛機、還未取行李時,看到幾位穿著便衣的人詢問李亞慧,“便衣人士帶著疑似‘執法記錄儀’的東西,向李亞慧出示了證件。李亞慧和王秋雨沒有來得及取行李就被他們帶走了。”

一位股份制銀行高管透露,民生銀行出現該事件之後,全行業都很重視,各家銀行都在自查自糾。同時,近期與理財業務有關的“飛單”也是監管層重點整治和核查的對象。

昨日,記者從多家銀行證實,銀監會于3月30日緊急向各銀監局和銀行下發了《關于開展銷售專區“雙錄”實施情況專項評估檢查的通知》,要求治理誤導銷售、私售“飛單”等市場亂象,對銀行業金融機構銷售專區“雙錄”(錄音錄像)實施情況開展專項評估檢查。

銀監會要求,銀監局在5月20日之前將全國性銀行的分支機構檢查情況上報銀監會;銀監會相關機構監管部門和銀監局在5月31日之前完成所有銀行業金融機構專區“雙錄”評估檢查並提交消費者保護局匯總;消保局在2017年6月30日前完成“雙錄”實施情況專項評估檢查匯總報告。

焦點1

轉讓人十位,銷售不合民生規定

新京報獲得的多份投資者簽訂的理財產品轉讓協議顯示,其所購的理財產品“非凡資產管理保本第172期私銀款”等打著民生銀行的旗號,然而,事後核查發現該產品並非民生銀行理財產品。因此,有業內人士表示,投資者購買的是“假理財”,而非“飛單”。

昨日,民生銀行官方發布一份“關于理財”的海報顯示,民生銀行個人理財產品非凡資產管理係列均按照合同約定按時兌付了本金及收益。同時,目前民生銀行僅支持“一對一轉讓”,不支持“一對多轉讓”。理財產品轉讓由後臺係統進行理財份額等級和賬戶資金劃轉,不會要求客戶主動進行個人轉賬。

昨日多位投資者提供給新京報記者的理財產品轉讓協議顯示,投資者的轉讓人信息主要為閆晨、崔華琦、陳麗健、鄭美玲、崔永強、王靜、池會傑、高影天、祁春艷、王靜等10位,顯然是“多對多轉讓”,不符合民生銀行規定。

張蘭(化名)向記者出示了其購買理財產品時簽訂的協議合同。協議顯示,其共四次分別投資了200萬元、300萬元、100萬元、80萬元,共計680萬元。四次協議上的轉讓人分別為閆晨、崔永強、鄭美玲、池會傑。

另一位投資人也在航天橋支行投資了四次購買該理財產品。協議顯示,轉讓人分別為閆晨、崔永強、池會傑、崔華琦。記者在其他投資人的協議合同上也看到了閆晨、崔華琦等人的名字。

“我們維權群里統計了一下大家的合同,轉讓人一共十位,”一位投資者向新京報記者出示的維權群聊天記錄顯示,包括上述五位轉讓人在內,還有五位轉讓人。

記者根據投資者提供的十位轉讓人的身份證號查詢顯示,六位的身份證歸屬地為北京,兩位轉讓人身份證歸屬地為天津,一位為遼寧撫順,一位為河北張家口。

焦點2

銀行人士稱一家支行30億元“假理財”可能性小

就在民生銀行內部人士表示“30億元”無依據的時候,昨日,多位銀行業內人士也對新京報記者表示,一家支行能夠出現30億元的“假理財”幾乎不可能。除非有高層默許或者其他捆綁的利益,共同違法才會實現。

一家大型國有商業銀行內部人士表示,一個支行能做到30億的假理財的確可疑,不過,不排除有專門的通道募集資金交給航天橋支行來經辦。如果是這樣的話,航天橋支行行長和其他人員就只是經辦人和通道。

一位民生銀行內部人士表示,航天橋支行事件爆發後,民生銀行立刻開啟了全行內部核查,重點核查航天橋支行的理財產品業務,以及媒體報道的承兌匯票貼現業務和票據業務等。

一位股份制銀行高管對新京報記者表示,一家支行出現30億元的“飛單”或“假理財”都不可能是個人行為,如果是該行行長組織員工共同銷售,也是有可能的,但可能性不大。

該高管表示,事實上,銀行防范飛單、“假理財”在技術上有點難度。銀監會強調銷售理財時“雙錄”(錄音錄像),主要目的是為了做抽查留有依據。然而,“雙錄”並不能從根本上解決問題。

他表示,如果銀行員工在非工作時間,利用銀行從業機構的名義,向客戶銷售第三方理財產品,這就很難防范。同時,也不排除非銀行機構人員到銀行機構辦理相關業務。

一位上市商業銀行的零售主管告訴新京報記者,銀行自己發行的理財產品一般會由總行發起,召開專門的風控評審會,對公司、產品是否合標進行審查,包括公司成立年限、過往業績、資產規模、抵質押物的情況,然後各家支行再過會,決定產品要不要發,中間也會有專門的風險合規部查看是否合法、合規。

“為了防止飛單或‘假理財’,有的銀行會對客戶風控比較嚴謹,比如客戶有大額資金往一些投資公司轉賬,會有銀行回訪,核實是否由本人意願操作,是否是客戶經理去介紹行外產品,但這都是事後的。”該零售主管稱,事前轉賬時會有提示單,提示客戶資金安全,需要客戶簽字,但如果客戶通過網銀自主轉賬就控制不了。“上面主要是防止客戶經理偷偷摸摸幹,如果銀行行長想做這件事,甚至帶著客戶經理一起做,這個防控就沒有什麼可做的。”

■ 關鍵人物

張穎:曾是先進個人,支行多次獲獎

這起事件的關鍵人物是民生銀行北京分行航天橋支行行長張穎。張穎是航天橋支行年輕化的代表。按照媒體報道,航天橋支行團隊從主管行長到理財經理,平均年齡不到29歲。

據21世紀經濟報道援引多名投資者指出,張穎生于1982年,畢業于中國人民大學金融係,從外資行轉到民生工作後,想做出一番事業,是“實幹型”。

共產黨員網上一份對張穎的公示材料顯示,張穎為當年的“中國民生銀行北京管理部先進個人”。

這份材料還透露,張穎自2011年來到航天橋支行,用3年時間使支行金融資產在全國排名第一。彼時她剛到時,幾乎“每天工作到晚上9點”,每日午餐和晚餐的首選是“一碗米線。”

投資者石磊(化名)向新京報記者證實,共產黨員網上的張穎就是民生銀行北京分行航天橋支行行長張穎。

多位投資者表示此次“假理財”事件案發前,航天橋支行獲獎不少。

多位投資者向新京報記者出示的圖片顯示,2012年航天橋支行獲得民生銀行總行營業部授予的“2012年度零售銀行特別大獎(財富管理)”、“2012年度十佳小微金融優秀支行”、“2012年度十佳私銀業務優秀支行”、“2012年度十佳財富管理優秀支行”等。2013年,民生銀行北京管理部授予航天橋支行“2013年度金竹獎”。

“我們一直是航天橋的老客戶,這家支行在民生銀行全國范圍內業績都很突出,常獲各種獎,”一位自稱是航天橋支行十年客戶的人士表示。

公開資料顯示,張穎是客戶俱樂部的組建人之一。不過,昨日多位投資者向新京報記者表示,對航天橋支行行長並不熟悉。

“平時主要和理財經理李亞慧以及櫃員聯係、辦理業務,副行長肖野也經常出現在行里舉辦的一些活動上。我倒是聽說和看見過行長張穎,但是沒有打過交道,”投資者石磊表示。

共產黨員網上的這份材料中曾這樣評價張穎,“不越風險底線、不碰合規底線、不破道德底線,有效防止和杜絕了廉政風險的發生。”根據民生銀行公告,張穎有涉嫌違法行為,目前正在接受公安部門調查。

B04-B05版採寫/新京報記者 金彧 侯潤芳 宓迪 陳鵬

來源:新京報

[責任編輯:郭曉康]