制圖:蔡華偉

生意被支付寶們搶走,人才被新興行業挖走,錢被互聯網金融賺走……目前,傳統銀行正面臨一場生死考驗。互聯網金融借力先進技術,在第三方支付、個人理財、消費貸款等領域異軍突起、勢不可擋,特別是在服務的便捷性、綜合化等方面,傳統銀行似乎越來越處于下風,客戶在流失、存款大搬家、業務不斷收縮、高管頻繁跳槽。原本捧著“金飯碗”的傳統銀行究竟怎麼了?會不會被互聯網金融取代?在金融業大變革和互聯網新挑戰面前,傳統銀行存在哪些痛點?能否揚優勢、擴地盤?如何謀轉型、補短板?我們從今天起推出係列報道“傳統銀行還好嗎?”通過記者的深入調查,就銀行的現狀、差距、出路進行思考和探討。

——編 者

支付掃一掃、紅包搖一搖、理財網上挑……如今,以支付、理財為主的互聯網金融業務快速滲透到普通人生活中,傳統銀行正面臨客戶流失、存款轉移等挑戰。那麼,互聯網金融會不會徹底打敗傳統銀行?傳統銀行能不能順利轉型、迎頭趕上?

新支付手段搶了銀行的地盤

“跟銀行打交道越來越少”,人們在支付時,半數以上會選擇支付寶或微信,選擇刷卡的僅有兩成多

張璐是北京國貿某公司的白領,談起這些年個人金融生活的變化,張璐最大感受是:“跟銀行打交道越來越少,銀行離我的生活越來越遠。”

與大多數年輕人一樣,張璐最初接觸互聯網金融產品也是從支付寶開始的,“當時主要為淘寶購物和信用卡還款,我的錢其實都還在銀行卡里,支付寶只是一個便捷通道。”

這種情況在2013年秋天有了改變,張璐發現支付寶推出余額寶理財服務,“利率跟銀行定存差不多,錢卻可以隨時取用,最讓人心動的是,每天都能看到收益到賬,很有獲得感。”她當即把自己12萬元的定期存款從銀行取出來,全部轉到余額寶里。

當個人資產主要配置在支付寶,手機就成了張璐最主要的支付工具,水電燃氣費、看病挂號、手機充值、加油打車、發紅包,“現在遇到花錢的事,我下意識地就會掏手機。”

慢慢地,張璐的幾張銀行卡都“退休”了,現在她出門很少帶錢包。“有一次在小超市買東西,沒帶錢包,商家也沒有掃碼支付,結果售貨員拿出手機直接跟我說:你用支付寶轉給我吧,我替你付錢。”

不僅如此,張璐還逐漸嘗試挑選適合自己的互聯網理財產品,在她的手機里,陸金所、宜人理財、鳳凰金融等理財工具一應俱全,每當工資、獎金下發後,她會第一時間把錢轉入余額寶或互聯網理財產品。

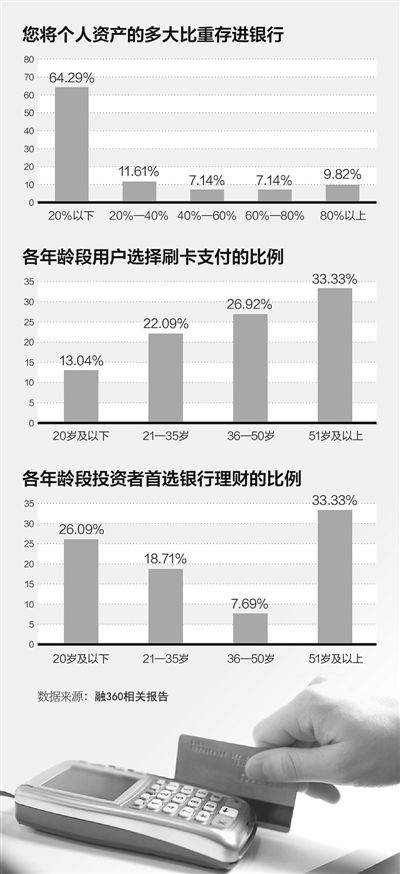

知名金融搜索平臺融360近期以問卷方式對全國各地銀行用戶進行了調查,結果顯示,人們在支付時,53.3%會選擇支付寶或微信支付,選擇刷卡的僅22.9%,而轉賬時選擇支付寶或微信的比例更高達72.3%。在理財方面,64.29%受訪者的銀行存款只佔總資產的20%以下;21歲—35歲的年輕人中,僅18.71%的用戶在投資理財時首選銀行理財。

“如果不能發力追趕,未來銀行可能只承擔業務通道功能,互聯網金融機構則會做出大量有市場、有客戶的產品。”中央財經大學教授黃震認為,互聯網金融企業重點打造的支付、理財,本來是傳統銀行的一大優勢,卻被銀行忽略了,沒有認真挖掘。這塊業務雖然看似零星、小額,但因為量大面廣,對發展個人客戶至關重要。

“互聯網金融平臺能很好地為客戶提供便捷化、一站式、綜合式服務,這對銀行是很大挑戰。”交通銀行首席經濟學家連平認為,目前互聯網金融主要衝擊了銀行業的支付、信用中介、金融服務三方面功能。傳統金融中,銀行之所以始終佔據重要地位,就在于具有其它機構缺乏的支付功能,而信用中介是銀行業標志性的核心功能,互聯網金融通過低交易成本和大數據正改變著銀行作為信用中介的優勢地位。

傳統銀行辦業務太慢太煩

“誰會天天揣著一堆銀行U盾呢?”手續多、門檻高、程序復雜、設計不夠人性化,讓傳統銀行在競爭中節節敗退

其實,近年來傳統銀行也在積極創新產品類型、提升服務水平,但從用戶體驗看,與互聯網金融機構還有不小差距。

——支付轉賬步驟多、驗證煩。

出于安全的考慮,不少人以前交房租、給家人匯款時,還是習慣用銀行轉賬,但用過支付寶、微信這些新支付方式後,就會發現銀行的轉賬程序確實太復雜,驗證太麻煩,根本不想再用了。

在網上銀行或手機銀行,完成一筆轉賬至少要五個步驟:第一步,登錄網銀或手機客戶端,一般需要輸入密碼,有的銀行甚至要求必須插入U盾;第二步,選擇匯款種類,一般分為本行轉賬、跨行轉賬、同城轉賬、異地轉賬、跨境轉賬等幾類;第三步,輸入對方姓名、賬號、開戶行等詳細信息;第四步,轉賬驗證,大部分銀行要求插入U盾驗證,也有銀行要求短信驗證;第五步,確認轉賬信息並轉賬。

而在支付寶手機客戶端上,只需像微信聊天一樣選定轉賬對象,輸入金額後刷指紋,就能完成轉賬的所有流程。

更有吸引力的是,支付寶可以集合每個客戶的所有銀行卡,而銀行是使用哪家銀行賬戶就必須用哪家的U盾驗證。“有些銀行哪怕1塊錢也要U盾驗證,誰也不能天天揣著一堆銀行U盾吧!”張璐說。

——理財業務門檻高、手續繁。

提起風生水起的互聯網理財業務,很多人認為最大優勢在于高收益率,但記者調查發現,讓一些客戶放棄傳統銀行產品的重要原因,並非利率的差距。

北京市朝陽區退休居民孫女士起初對互聯網理財並不信任,總覺得安全性是第一位。去多家銀行比較後,孫女士選中一家股份制銀行的定期理財產品,年化收益率在4.1%,想先買3萬元體驗一下。

第二天該理財產品開售,孫女士早早等在電腦前,卻屢次被提示購買不了,打電話給客服才知道,這款產品購買起點是5萬元。無奈,只好網上銀行轉賬,湊足了5萬元,卻仍買不了,係統提示,這款產品需要個人風險等級為“穩健型”的投資者才能購買。孫女士又一次咨詢客服,客服說她開卡時沒有做過風險評估,必須本人到銀行櫃面進行評估後才能購買。看著產品額度快要賣完,她不得不打車趕往附近的銀行網點,在櫃臺人員幫助下,總算完成了評估流程。可當孫女士再去購買時,被告知該產品當日已售罄。

于是,在女兒推薦下,孫女士也開始關注互聯網理財產品,在理財平臺陸金所,她從開戶到購買過程全部在網上完成,最低1元即可投資,風險評估也只要幾分鐘就可搞定。最終,孫女士選擇了一款收益率並不高但相對有保障的活期理財產品,她覺得很滿意,“比銀行省心多了。”

——手機銀行操作難、故障多。

順應移動互聯網發展的大趨勢,各家銀行都推出了自己的手機銀行軟件,然而,頻頻出現的操作故障、流程設計缺乏人性化,讓用戶紛紛吐槽。

新浪網今年對19家手機銀行進行了全面測評,發現各手機銀行的服務與功能雖較以往有所提升,但仍普遍存在不足,其中“用戶體驗細節待完善、轉賬步驟太繁瑣、頻繁登錄、閃退時有發生”等問題突出。

記者登錄蘋果手機軟件下載商店,隨機查看了幾家手機銀行軟件的用戶評價,發現登錄困難、閃退、手機號無法綁定、收不到短信驗證碼等成為用戶吐槽的焦點。有用戶對農業銀行的“農行掌上銀行”軟件評價:“開卡要買K令,25元,掌上銀行必須簽約短信通知,每月2元,太不人性化,到處要錢收費。”還有用戶對北京銀行的“京彩生活”軟件評價:“更新之後就打不開了,卸載重裝也不管用,想看看賬戶里有多少錢都不行,想轉賬也不行,要不是工資卡在北京銀行,早就注銷了。”

客戶習慣變了,銀行也得變

互聯網金融難以替代傳統銀行,未來兩者更多是“競”與“合”的關係。基礎賬戶仍是傳統銀行的一張王牌

“如果銀行不改變,我們就改變銀行。”阿里巴巴董事局主席馬雲幾年前喊出的豪言壯語猶在耳邊。面對互聯網金融的來勢洶洶,傳統銀行是坐以待斃還是積極尋求出路?

“互聯網金融為服務小微企業和個人客戶提供了全新的金融模式,但對傳統銀行來講,新模式涉及IT係統、運營流程和風控體係改造,成本投入巨大,轉型發展需要一個過程。”連平說。

“互聯網金融難以替代傳統銀行。”連平表示,支付寶們的優勢在于平臺、零售客戶資源和數據,傳統銀行的優勢在于資本、批發客戶資源、信用和風控能力,單純的互聯網解決不了所有的金融需求,特別是高端客戶的面對面個性化服務仍不可替代。

中國支付清算協會發布的報告顯示,從數量看,去年我國銀行和非銀行支付機構網上支付業務量分別為363.71億筆和333.99億筆,難分伯仲;但從金額看,銀行的支付金額達到2018.2萬億元,支付機構的總金額只有24.19萬億元,不在同一個數量級上。

“互聯網金融企業帶有與生俱來的互聯網基因,擅長互聯網技術應用,在用戶體驗和線上服務方面優勢明顯,確實值得傳統銀行學習,未來兩者更多將是‘競’與‘合’的關係。”黃震說,銀行由于監管的限制,在理財等交易過程中,需要用戶進行面簽、風險評估、風險等級匹配等多重判斷,交易環節增多,自然會導致用戶體驗的下降。

過慣了舒服日子的傳統銀行也在求變。變革之一就是直銷銀行,被視為傳統銀行向互聯網金融生態延伸的最佳代表。據不完全統計,目前已有53家銀行的直銷銀行上線運營。以浦發直銷銀行為例,客戶無需到營業網點,下載並安裝浦發銀行手機客戶端,即可在線完成賬戶開立、風險評估、資金歸集、視頻認證等操作,一站式辦理直銷銀行金融產品申購。工商銀行2016年半年報顯示,其互聯網金融業務保持快速增長,融e行開放式網銀平臺客戶達2.15億戶,融e購電商平臺交易額達6814億元。

黃震表示,傳統銀行最“牛”的是掌握了基礎賬戶,任何支付、理財機構業務都要依托基礎賬戶。如果傳統銀行能真正提高自身數字化競爭能力,實實在在加大科技投入、改進用戶體驗,就能憑借賬戶管理優勢在未來競爭中贏得主動。

[責任編輯:葛新燕]