金融“活水”流向創新高地

2021-02-23 08:53:00

來源:人民網-人民日報

字號

數據來源:國家知識產權局、銀保監會等

創新是引領發展的第一動力。近年來,在創新驅動發展戰略推動下,我國高新技術產業方興未艾,一批具有國際競爭力的創新型企業加速發展壯大,科技創新成果競相涌現,這其中,金融業提供了有力支撐。加大對科技創新支持力度,提升科技企業競爭力,金融部門探索形成了哪些行之有效的辦法?未來又該如何進一步發力?記者進行了調查採訪。

專利權質押+信保基金擔保,融資難題迎刃而解

這個春節,浙江中澤精密科技有限公司負責人吳尚的心情格外好。春節前,一直困擾他的工廠生產線改造難題解決了。

吳尚說,公司是浙江嘉興市的一家創新型小微企業,主要從事新能源汽車鋰電池蓋板和電芯鋁殼的研發生產。“我們研發的電芯鋁殼採用極簡設計,重量比市場上的普通產品輕50%左右,且內部空間更大、防爆性能更好。憑借技術優勢和過硬產品質量,去年末,公司拿到了一家行業龍頭企業近1億元訂單。”

這本是一件高興事兒,可吳尚卻犯了難。“拿了大訂單,公司在新一年需要進一步提高產能,同時還得增加原材料鋁的進貨量。而無論是進行設備改造,建立起自動化水平更高的組裝、衝壓、注塑生產線,還是加大原材料採購量,都需要不小的資金投入,公司現金流壓力一下就上來了。”

能不能申請銀行貸款解決資金困難?“公司屬于輕資產的科技型企業,缺抵押物,想找銀行貸款並不容易。”吳尚說。

今年1月初,農業銀行浙江嘉興市科技支行客戶經理史夢嬌了解到公司的情況,便給吳尚出了個主意。

“公司擁有鋰電池動力蓋板結構專利技術,可以用專利權進行質押融資。”史夢嬌說,以前貸款主要通過房屋、廠房等不動產抵押,現在為更好地給輕資產的科技企業提供融資支持,銀行積極創新貸款抵押擔保方式,允許企業通過質押專利權等知識產權的方式申請貸款。

吳尚喜出望外,當場便在史夢嬌幫助下申請辦理了200萬元貸款。“這可幫了我大忙。真沒想到資金這麼快就有了著落。”

“有了充足資金保障,公司創新成果能順利投產,研發投入能得到理想回報,我對企業走創新發展這條路的信心更足了。”吳尚說。

高興事兒還沒完。當地政府為滿足創新型企業融資需求,由政府部門主導、金融機構及其他組織共同出資設立信保基金,為符合產業政策導向、科技含量較高、成長性較好的小微企業等提供融資信用擔保,通過“專利權質押+信保基金擔保”方式增加企業可貸額度。不到一周,在信保基金支持下,吳尚又獲得新審批貸款500萬元,利率還有優惠。

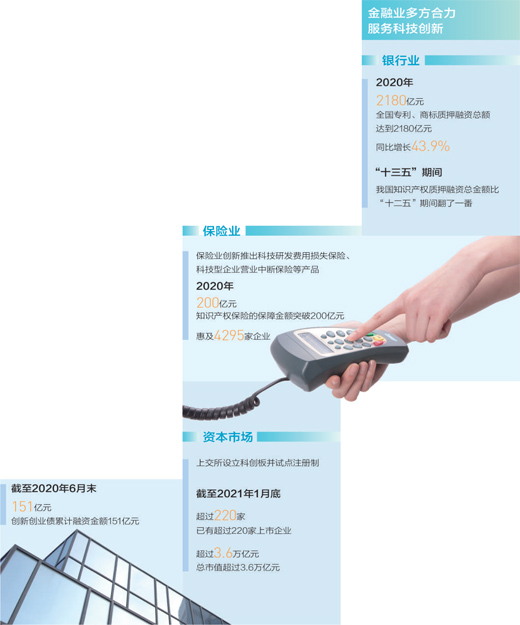

如今,與吳尚一樣,越來越多的科技企業成了金融機構的座上賓,支持企業進行科技創新的成功實踐遍地開花。平安集團採取投貸聯動模式,為廣州市科學城投資集團提供資金支持,成功發行總規模達46億元的可續期公司債,助力建設國際科技創新中心,培育新一代信息技術、人工智能、生物醫藥三大新興產業集群。建設銀行在山東、江蘇等地探索落地“人才貸”,為擁有各類高端人才、領軍人才的企業按人才情況提供信貸支持,幫助更多企業實現創新發展。2020年,全國專利、商標質押融資總額達到2180億元,同比增長43.9%。

“科技行業和科技企業有一定特殊性,因而需要金融機構推出更多量身定做、有針對性的金融產品。”銀保監會有關負責人表示,將完善金融支持科技創新政策措施,推動金融機構加大產品和服務創新力度,探索知識產權質押、供應鏈融資、創新創業金融債券、股權基金、產業基金、天使投資等產品和服務,拓寬科技型企業多元化融資渠道,提高對科技創新的金融服務水平。

“積分”可增信,工具“打包”用,金融助力科技創新辦法多

加快科技創新是構建新發展格局、推動高質量發展的需要。近年來,金融部門不斷進行新探索,提升服務科技創新的能力和水平,讓更多金融“活水”流向創新高地。

——量化創新能力、幫助融資增信,企業貸款更容易。

“公司的企業創新積分為67分,據此獲得了銀行689萬元貸款。”杭州維慕德科技有限公司負責人姚若漩表示,這是他最近遇到的一件新鮮事兒。

什麼是企業創新積分?浙江銀保監局局長包祖明介紹,這是杭州市推出的量化企業創新能力、幫助企業融資增信的新舉措,通過對企業創新投入、研發平臺、創新產出、成長性等方面進行全面測評,可以對不同發展階段企業的創新能力進行精準評價,並給出企業創新積分,“我們將浙江省金融綜合服務平臺與企業創新積分係統對接,將政府公共數據、銀行金融服務、企業融資需求三者有機協同,銀行利用企業創新積分評價結果,將企業創新能力轉化為實實在在的授信額度。目前當地銀行已通過該方式完成授信合計1.5億元”。

此外,浙江省加強不同部門間科技企業數據信息共享力度,並建立科技型中小微企業金融服務清單,廣泛開發基于企業創新評價、信用信息、經營流量數據的科技金融產品,為企業提供差異化、精準化金融服務。

“創新能力是企業最寶貴的資本。下一步,將支持更多銀行機構利用企業創新積分和數據開發專屬貸款產品,推動科技金融服務增量、擴面。”包祖明說。

——保險業、資本市場協同發力,金融支持更全面。

用于南海可燃冰開採的“藍鯨1號”,國產浮式生產儲卸油平臺“希望6號”,出口到東南亞的電動機車組……首臺(套)重大技術裝備保險業務的推出,為這些先進裝備的研發生產提供了有力保障。

中國平安財產保險有限公司有關負責人介紹,一些大型先進裝備技術復雜,價值較高,對生產商而言資金投入和風險較大。首臺(套)保險利用市場化運作機制,幫助企業有效分散產品潛在責任風險,並降低設備保修成本,加快企業資金周轉,有利于提升產品競爭力,促進新型裝備更好推廣。

近年來,首臺(套)重大技術裝備保險補償機制試點工作在全國范圍順利開展,由中央財政為投保企業提供一定的保費補貼,有力推動了首臺(套)重大技術裝備技術創新和市場化應用。同時,保險行業圍繞科技創新應用設計了多款保險產品,如科技研發費用損失保險、科技型企業營業中斷保險、科技轉讓服務合同信用保險等,企業多樣化科技保障需求得到更好滿足。

在資本市場方面,上海證券交易所設立科創板並試點注冊制,支持和鼓勵“硬科技”企業在科創板上市;創業板改革並試點注冊制成功落地,對創新型企業的服務能力增強。此外,相關部門積極支持符合條件的創新創業企業發行公司債券,截至2020年6月末,創新創業債累計融資金額151億元。

推進資源整合,提升服務效能,為科技創新注入更強金融動力

對金融業而言,如何更好支持科技創新是一個新挑戰,也是自身高質量發展的新機遇。專家認為,未來,應從體制機制創新、專業機構建設等方面持續發力,為科技創新注入更強金融動力。

——完善體制機制建設,加強各方資源整合。

金融支持科技創新有關工作涉及面廣,需要金融、科技、產業等領域有關部門加強協同配合,建立高效協調機制。記者採訪的多位業內人士均表示,提升金融科技服務水平,尤其要打通信息“高速路”,加強信息互聯互通力度,強化相關數據庫規劃建設,建立健全科技金融信息化平臺,實現相關數據高效收集與整合,從而提升服務效能。

“要解決一些金融機構在支持科技創新過程中存在的不敢做、不會做等問題,還應進一步完善風險收益匹配和風險分擔機制。”中國社科院國家金融與發展實驗室副主任曾剛表示,應積極探索投貸聯動、銀行和保險等多種金融手段相結合,建立覆蓋科技創新全生命周期的融資服務體係。這一方面需要金融機構主動探索創新,另一方面,監管部門也應根據投貸聯動等金融業務模式的特徵,建立起差異化監管制度,為科技金融發展創造更好條件。

一些地方正在積極推進金融與科技資源整合對接,強化專業互補。包祖明說,浙江金融監管部門將引導銀行保險機構深化與之江實驗室、浙江大學杭州國際科創中心等科研平臺及產業孵化培育平臺戰略合作,共建共享、相互賦能,促進科技成果轉化和產業化。

——支持專業機構建設,提升金融服務效能。

曾剛認為,應當完善多層次科技金融專營機構體係,推動有條件的銀行機構組建科技金融事業部、科技支行等,推動符合條件的保險公司設立科技保險專營機構或部門,並配套建立完善科技專營機構監管機制,更好鼓勵和引導科技專營機構為創新型企業提供金融支持。“此外,在國家高新區等科技創新重要載體,尤其應當鼓勵商業銀行設立科技支行,支持開展知識產權質押融資等服務。”曾剛說。

銀保監會有關負責人表示,未來將綜合考慮政策導向、市場需求、機構發展及人才隊伍等多方面情況,統籌考慮設立專業科技保險公司的必要性和可行性,在依法合規前提下鼓勵支持符合條件的金融主體設立專業科技保險公司。

《 人民日報 》( 2021年02月22日 18 版)

[責任編輯:李丹]